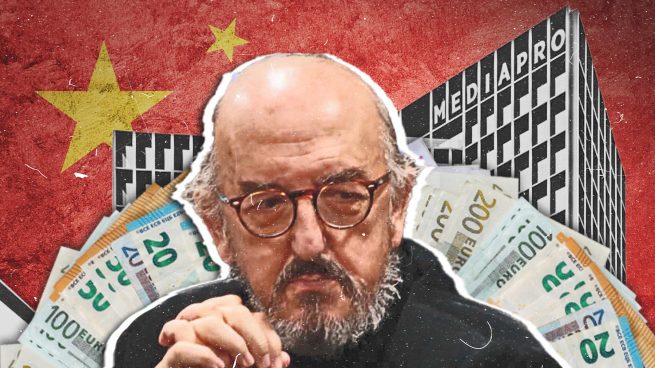

Ultimátum en Mediapro: el socio chino de Roures debe poner 150 millones antes de Navidad

Llega la hora de la verdad para Mediapro, la de pasar de las promesas a los hechos. Los socios chinos de Jaume Roures y Tatxo Benet deben aportar antes de fin de año los primeros 150 millones de la inyección comprometida, para hacer frente a los vencimientos de deuda y a la falta de liquidez de la productora. En caso de incumplimiento, la compañía se verá abocada al concurso de acreedores.

Como ha venido informando OKDIARIO, los dos fundadores de Mediapro han aceptado reducir su porcentaje en el capital al 10% aproximadamente y, en consecuencia, perder el control de las decisiones estratégicas, a cambio de la recapitalización que evite la quiebra de la empresa.

El compromiso del accionista chino de la empresa, Orient Hontai Capital, consiste en inyectar los primeros 150 millones como un préstamo de urgencia para tapar los agujeros de la productora a corto plazo. Se trata de un préstamo subordinado (cobra por detrás de los préstamos ordinarios y los bonos) para hacer frente a los compromisos más acuciantes: tiene vencida deuda por44 millones más intereses desde julio y en diciembre vencen otros 44. De ahí que tenga que aportar el dinero antes de fin de año para evitar el default.

Posteriormente, deben poner otros 420 millones, esta vez en forma de capital, para devolver la solvencia a Mediapro. Este dinero vendrá de la mano de Orient pero no lo pondrá este fondo, sino un oscuro empresario también chino relacionado con el juego llamado Hao Tang.

Recapitalizar para cumplir las condiciones de la deuda

Este recapitalización viene exigida porque las condiciones de la deuda (covenants) exigen que Mediapro tenga una liquidez superior a 5 veces su Ebitda (beneficio operativo bruto). Es decir, son una inyección necesaria para que la empresa se estabilice y afronte el futuro con garantías. Los 420 millones tendrán que aprobarse en una junta de accionistas que se celebrará previsiblemente en enero.

Con esta cantidad, estos inversores se harán con el 76% del capital y el control de las decisiones estratégicas, mientras que Roures y Benet se quedarán en torno al 10%. No está claro cómo se repartirá el poder entre Hao y Orient (titular del 53% del accionariado actualmente, que compró por unos 1.000 millones en 2018).

Los principales críticos de esta operación son dos fondos que tienen unos 500 millones de deuda de Mediapro, Searchlight e Invesco, que no terminan de fiarse del acuerdo firmado y quieren «ver el dinero». Y no sólo los 150 millones que deben inyectarse antes de fin de año, sino también los otros 420, para lo que han exigido a los asiáticos que depositen garantías en un depósito.

Si finalmente no aparece el dinero de los inversores chinos, estos fondos retomarán una propuesta que ya hicieron hace unos meses: poner ellos 500 millones de capital mediante conversión de su deuda en acciones.

Los acreedores bancarios de Mediapro también quieren que los inversores asiáticos aporten de una vez lo prometido y añaden una condición más: que el origen del dinero sea legal, algo sobre lo que existen muchas dudas.

Temas:

- Jaume Roures

- Mediapro

- Quiebra