El quinto set de la bolsa

El autor considera que el ciclo alcista de la Bolsa americana podría tener todavía recorrido y alargarse en el tiempo un poco más

En el año 2010, y en el transcurso de la primera ronda del campeonato de tenis de Wimbledon, los tenistas John Isner y Nicolas Mahut protagonizaron el, hasta ahora, partido de tenis más largo de la historia. Durante tres días, con sus lógicas interrupciones, se jugó aquel encuentro. Al final, tras un quinto set épico, que llegó a durar 491 minutos y en el que la gente que abarrotaba la pista 18 gritaba “¡queremos más!, el duelo se decantó del lado del estadounidense Isner.

Aquel eterno quinto set, maravilla para los aficionados al tenis pero agotador para aquellos dos grandes jugadores, no quería acabar y, cuando lo parecía, una nueva pelota de partido (‘match ball’ para los entendidos de este deporte) era salvada y el juego continuaba.

Si me lo permiten, y haciendo un cierto paralelismo con aquel gran partido, podría decirse que el mercado bursátil estadounidense aún disputa su singular quinto set.

Gráfico: Evolución del índice de bolsa S&P 500 desde marzo de 2007. Fuente: Tradingview.

Gracias a la fortaleza de su economía, a los buenos resultados empresariales y, por supuesto, al apoyo recibido por las medidas de política fiscal expansiva aprobadas por la Administración Trump, la tendencia alcista de la bolsa norteamericana ha logrado mantenerse firme, a pesar de durar bastante tiempo. No obstante, como ya he apuntado en muchas ocasiones, un ciclo alcista de un activo financiero no “muere por viejo”. En todo caso, acaba por motivos mucho más objetivos que la simple duración del mismo.

¿Final de ciclo?

Lo cierto es que tras el descalabro sufrido por los mercados de acciones a partir del pasado mes de octubre, y viendo dónde se situaban los tipos de interés de mercado en Estados Unidos, he comenzado a preguntarme si no estaremos ya ante el final de este ciclo bursátil tan positivo. Es cierto que las dos últimas bolas de partido –en forma de declaraciones del presidente de la Reserva Federal estadounidense, quien ha dejado entrever que la FED podría subir tipos de interés de referencia de forma más pausada de lo que se anticipaba semanas atrás, y tras la tregua entre Estados Unidos y China, dentro de su particular guerra comercial–, me han hecho llegar a la conclusión de que quizás el ciclo alcista de la renta variable estadounidense podría durar algún tiempo más.

En mi opinión, ese tiempo extra conseguido debería ser aprovechado para llevar a cabo una reestructuración de sus carteras, pues creo que la situación financiera, lejos de convertirse en un camino de rosas, va a seguir siendo complicada, incierta y volátil; los nubarrones económicos y políticos, a nivel mundial, continúan estando ahí.

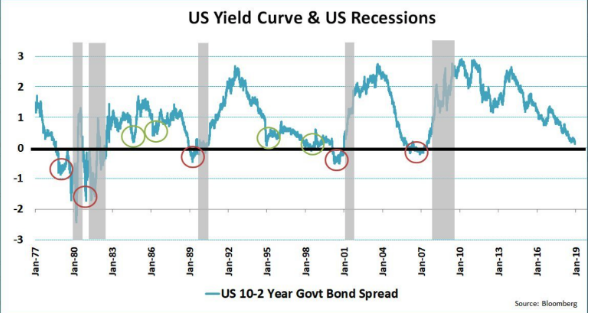

Por todo ello, y si usted invierte una parte de sus ahorros en renta variable, le aconsejaría aprovechar este set para acometer un doble ajuste sobre su patrimonio financiero. En primer lugar, reducir algo el nivel de riesgo global de sus inversiones. En un entorno de menor crecimiento económico a nivel mundial y con la posibilidad de asistir a una mayor contracción de lo esperado en la primera economía del mundo, viendo como se reduce el diferencial de rentabilidad del bono a 10 años y el 2 años de USA, se impone la cautela.

Gráfico: Diferencial entre la rentabilidad del bono a 10 años y 2 años en Estados Unidos. Las columnas grises señalan periodos de recesión de la economía estadounidense. Desde hace 50 años, y en la mayoría de las ocasiones, cuando se ha producido una inversión de la curva de tipos (cuando la rentabilidad del bono a 2 años es superior a la que ofrece el bono a 10 años) se ha anticipado un periodo de tiempo de recesión económica.

Con todo, y como comentaba en el artículo de la pasada semana, aprovecharía los rebotes en bolsa para reducir la exposición a activos de riesgo, hasta dejarla ligeramente por debajo de la neutralidad en función de cada perfil inversor.

En segundo lugar, también aprovecharía para rotar parte de nuestras inversiones desde sectores más cíclicos hacia otros más defensivos. En este sentido, y como vengo señalando en el último mes, tendría muy presente negocios sólidos, de calidad, con flujos estables de caja, atractivos dividendos y no muy endeudados. Este tipo de inversiones debería ser, si nuestro perfil de riesgo así lo admite, el corazón de la parte más arriesgada de nuestra cartera.

Junto con ese tipo de inversión, y siempre y cuando su perfil de riego así lo permita, otra sugerencia sería que las posiciones más satélite de su patrimonio financiero estuvieran invertidas en fondos temáticos, fondos cuyos gestores y analistas identifiquen aquellas compañías con mayor capacidad para aprovechar todas las oportunidades que ofrecen, a día de hoy, muchas tendencias presentes y futuras, rentables para nuestra sociedad.

Más longevidad

Aunque en otro artículo trataré de profundizar con más detalle en este tipo de productos de inversión, un ejemplo de inversión temática lo podemos encontrar en el hecho objetivo del aumento de la longevidad en el mundo desarrollado. Este reto para la propia sociedad occidental supone, en sí, multitud de oportunidades y de negocios interesantes para muchas empresas de sectores tan diferentes como pudieran ser el “real estate” o inmobiliario, el agrícola, el biotecnológico, el farmacéutico o, incluso, el financiero. Jamás olviden lo que dice un proverbio holandés: “No puede impedirse el viento, pero hay que saber construir molinos”. Es definitiva, lo que para uno es un reto, para otros es una oportunidad.

Volviendo a donde empezamos, aún recuerdo cómo al acabar aquel mítico partido de tenis su ganador, John Isner, dijo aquello de “creí que vivía un sueño y del que despertaría en cualquier momento”.

Ya lo señalé la pasada semana: estamos en un periodo que podríamos calificar, económicamente hablando, como “el despertar de Alicia” tras haber visitado todos nosotros un maravilloso mundo financiero de fantasía. Un periodo en el que muchos inversores opinan que es ya tarde para comprar acciones y pronto para adquirir bonos. Posiblemente, y tras salvar dos “match balls”, el show de la bolsa aún pueda continuar, al menos durante un tiempo… Pero, si les sirve mi consejo, reestructuren sus carteras y construyan los molinos que les permitan capear mucho mejor el viento gélido que llega a los mercados de acciones.