Los inversores se refugiarán en los países desarrollados en 2016 para esquivar la crisis de los emergentes

En los últimos años, las inversiones mundiales se dirigían sobre todo a países emergentes, que se aprovechaban del crecimiento desorbitado de China, su principal cliente. Estos países, endeudados en dólares, se ven ahora afectados por dos factores: la subida de tipos de interés que realizará la Reserva Federal y la desaceleración de la economía china, lo que desembocará en un escenario completamente distinto para los inversores internacionales de cara a 2016.

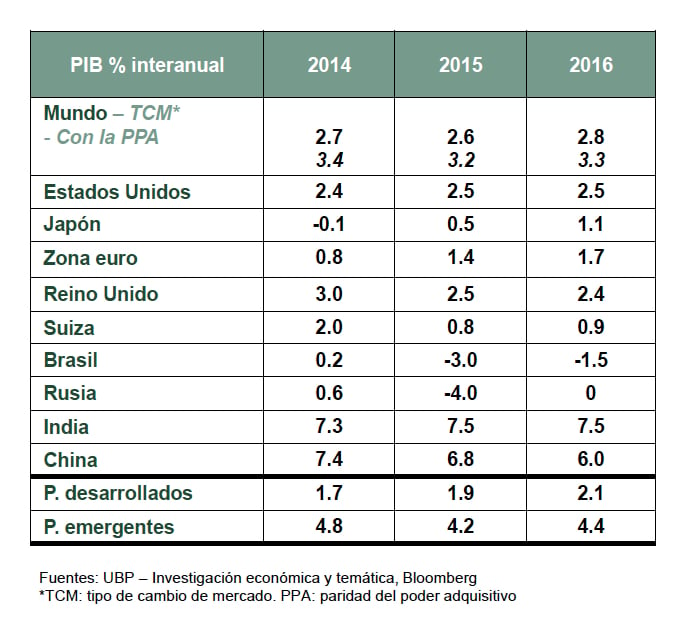

El crecimiento económico mundial, según Union Bancaire Privée (UBP), se situará el próximo año entre el 3% y el 3,5%. La economía de la zona euro mejorará un 1,7% y Reino unido, pese a que crecerá menos que en los dos últimos años, se mantendrá en buenas cifras de crecimiento, con un incremento del 2,5% del PIB. Por otro lado, emergentes como Brasil (-1,5%) o Rusia (que no crecerá) continuarán en mala situación económica.

En los países emergentes son necesarias tasas de crecimiento del PIB superiores a las que se registran en las economías desarrolladas. Una desaceleración provoca efectos devastadores aunque en algunos casos, como el de China, el incremento supere el 6% anual.

«Es probable que haya una nueva burbuja en el mercado de renta variable»

En este contexto, los expertos recomiendan invertir con menos fuerza en los mercados emergentes y apostar por economías más sólidas, aunque eso suponga renunciar a altas rentabilidades. Renta4 Banco sostiene que el próximo año reinará un escenario de «crecimiento moderado y no sincronizado», en el que los países desarrollados se mostrarán más sólidos que los emergentes.

También resalta que el precio del petróleo hará repuntar la inflación «de forma progresiva», aunque con mayor presión al alza en Estados Unidos (tensiones salariales en un mercado cercano al pleno empleo) que en Europa (moderado pulso de la demanda interna), donde se mantendrá por debajo del objetivo del BCE”.

La inflación creciente y la caída de la tasa de desempleo en Estados Unidos provocarán una subida de tipos inminente por parte de la Reserva Federal. Dicha decisión influirá en el mercado sobre todo durante la primera mitad de 2016, ya que afectará notablemente al resto de economías.

Por otro lado, la política monetaria será otro factor a tener en cuenta en el mercado internacional. Desde XTB aseguran que el próximo año los inversores deberán «enfrentarse a un mercado más complicado del visto durante los últimos ejercicios y en el cual la diferencia de políticas monetarias entre las distintas regiones de países pertenecientes a la OCDE nos trasladan un escenario nuevo de inversión».

En ese nuevo escenario habrá dos bandos. El primero de ellos estará formado por Japón, China y Europa, que apostarán por más políticas monetarias expansivas. En el otro lado se encuentran el Banco de Inglaterra y la Reserva Federal, que tratarán de normalizar de forma gradual su política monetaria.

La subida de tipos: demasiado tarde

Lo cierto es que la Fed se ha hecho de rogar y, según algunos analistas, ha tardado demasiado en afrontar una subida de tipos. Desde Renta4 creen que, dada la situación, «lo que resulta sorprendente es que el nivel de tipos de interés en USA siga estando en el 0%», y recuerdan que «este retraso a la hora de retirar las ayudas tiende a crear burbujas. Es muy probable que lo que estamos viviendo a día de hoy sea precisamente una nueva burbuja en el mercado de renta variable».

La más que probable subida de tipos de interés provocará un encarecimiento del precio del dinero y pondrá freno a la creación de burbujas, ya que al ser más caro financiarse, los proyectos de dudosa rentabilidad no se afrontarán con tanta facilidad. No obstante, la Fed deberá manejar bien los tiempos, pues una subida demasiado agresiva podría provocar resultados no deseados con una gran corrección bursátil.

En cuanto al mercado de renta fija, «se está viviendo el ciclo más largo de la historia de tipos a la baja que se recuerda», aseguran desde XTB. La duda de los inversores es si el ciclo está cercano a su fin o si continuarán las tasas bajas a causa de la ralentización de la inflación y del ciclo económico.

Temas:

- BCE

- Reserva Federal

- XTB