BBVA admite que esperará a la CNMC para lanzar la OPA sobre Sabadell por miedo a una resolución negativa

Renuncia a lanzarla antes aunque obtenga la luz verde de la CNMV al folleto de la operación

El BBVA esperará a tener la resolución de la CNMC (Comisión Nacional de los Mercados y la Competencia) antes de lanzar la OPA sobre el Banco Sabadell, según ha comunicado en privado a accionistas institucionales -fondos de inversión- de ambas entidades. De esta forma, evitará que los accionistas del banco catalán tengan que acudir a la oferta a ciegas, sin saber si la CNMC la vetará o pondrá unas duras condiciones que la hagan mucho menos atractiva.

Así lo aseguran fuentes de estos accionistas, que explican que el banco que preside Carlos Torres les ha confirmado en conversaciones privadas que no lanzará la OPA antes de tener la aprobación de la CNMC, el organismo que debe analizar las implicaciones de la oferta para la competencia en el sector bancario.

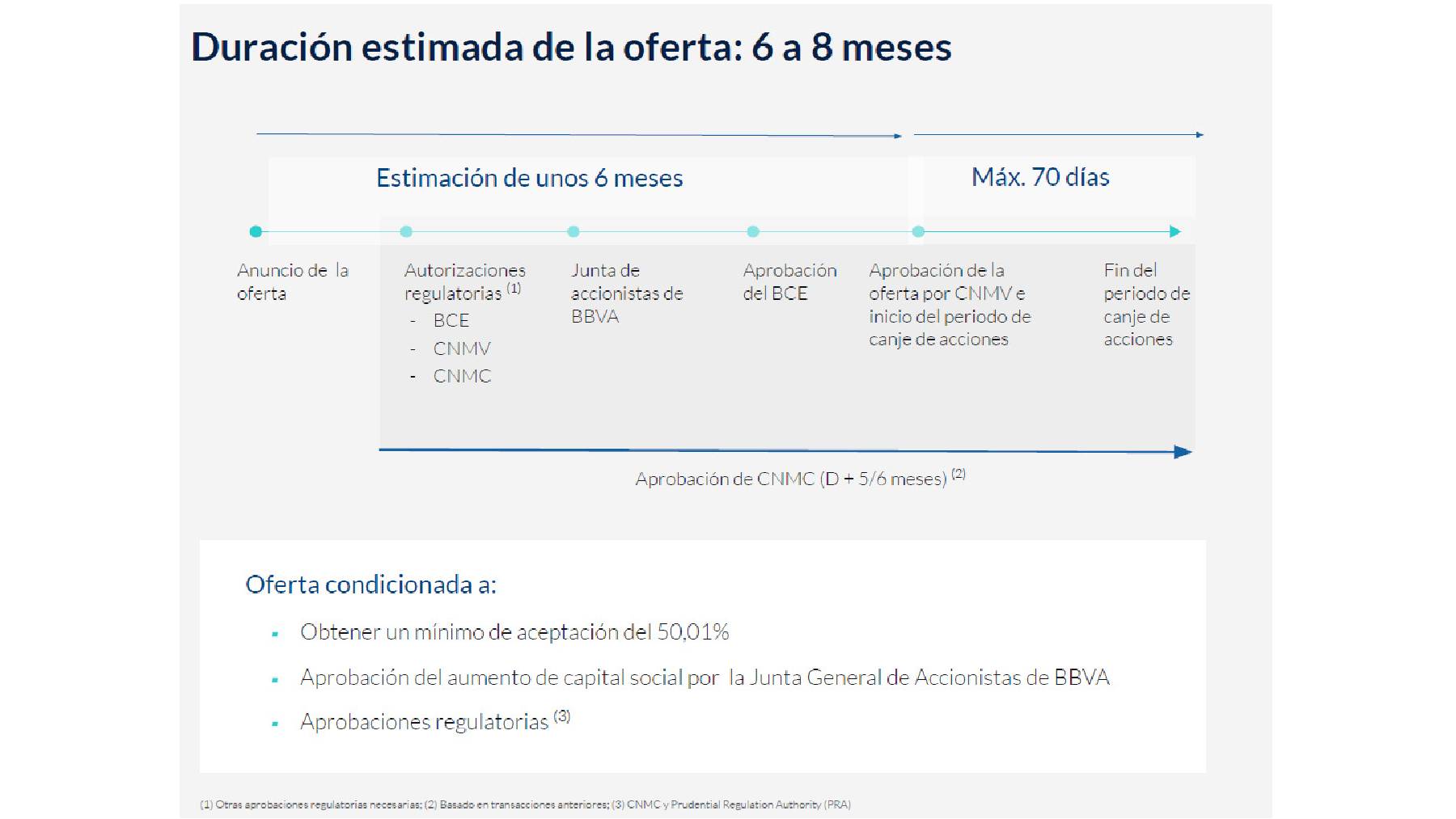

El mercado no tenía claro hasta ahora qué iba a hacer el BBVA si obtenía la aprobación de la CNMV (Comisión Nacional del Mercado de Valores) al folleto de la OPA antes de la resolución de la autoridad de competencia. El banco no lo ha aclarado públicamente y se remite a un ambiguo calendario:

Como se puede apreciar, las flechas dan a entender que podría lanzarse la OPA antes de tener la luz verde de la CNMC, si bien los plazos estimados por el BBVA son similares -unos seis meses- tanto para las aprobaciones del BCE (ya obtenida como se esperaba, al no apreciar problemas de solvencia) y de la CNMV como para la de la autoridad de competencia.

Fase 1 o fase 2

No obstante, este plazo para el dictamen de la CNMC es demasiado optimista, a juicio de todo el mercado. El análisis de control de concentraciones de la institución que preside Cristina Herrero se compone de dos fases. En una primera fase, que dura «un máximo de un mes» -ampliable indefinidamente si la CNMC pide más información-, se analiza la operación y el consejo del organismo decide si la operación debe ser archivada, si es susceptible de ser autorizada (con o sin condiciones) o, si, por el contrario, la concentración requiere ser analizada más detalladamente por los problemas de competencia que pueda generar, lo que daría paso a la segunda fase del procedimiento.

En esta fase dos, la CNMC resolvería si la concentración debe ser autorizada de pleno, autorizada con condiciones o prohibida directamente. Esta fase dura inicialmente tres meses, pero el contador se para cada vez que una parte interesada presenta alegaciones. Por eso, pasar a esta fase puede alargar el proceso hasta el segundo trimestre de 2025, según los cálculos del mercado.

El escenario más probable es que la operación pase a fase dos y que se alargue hasta bien entrado el próximo año. Lo cual planteaba el dilema al BBVA entre esperar a tener el dictamen de competencia o lanzar la OPA antes y que los accionistas del Sabadell tuvieran que tomar la decisión sin saber siquiera si la operación va a ser aprobada. O si la CNMC impondrá unas condiciones que reducirán notablemente las sinergias de 850 millones estimadas por Torres (que ya se reducirán bastante si el Gobierno, como ha anunciado, no aprueba la posterior fusión de los dos bancos si la OPA tiene éxito).

Riesgo de fracaso

La opción elegida, según ha comunicado a los fondos de inversión, es la primera, que se antoja la más lógica: sin saber qué va a decir la CNMC, es muy probable que muchos accionistas se abstuvieran de acudir a la OPA.

Ahora bien, no está exenta de riesgos: según fuentes de la City, si la operación se alarga tanto, fracasará. «Si la autorización se prolonga mucho y pasa a fase 2, creemos que no habrá operación porque se iría al segundo trimestre de 2025. En todo ese tiempo, el BBVA sufriría mucho desgaste y la cotización se resentiría, con lo que la OPA sería mucho menos atractiva para los accionistas del Sabadell. Además, éste tendría mucho tiempo para tomar medidas defensivas». De hecho, la semana pasada reiteró que volverá a elevar el dividendo, como ya había anticipado OKDIARIO.

En cuanto a las medidas que puede tomar la CNMC, aparte del veto total, está la venta de parte de la red del Sabadell como se ha hecho en otras fusiones, para reducir el nivel de concentración que supondría su unión con el BBVA y elevar la competencia en el sector. El consejero delegado del Sabadell, César González-Bueno, ha planteado la opción de que, en vez de oficinas, se venda el negocio de pymes del banco, que sería el más afectado por la operación. La venta de un negocio no se ha impuesto en operaciones anteriores en España pero sí en otros países.

El propio BBVA ha reconocido que existe el riesgo de que la CNMC tumbe la OPA y Unicaja se ha mostrado dispuesta a comprar una parte del Sabadell si competencia impone su venta. En esta situación, OKDIARIO adelantó que Torres ha iniciado un acercamiento al Gobierno en el que se ha ofrecido para financiar proyectos o deuda pública, para intentar evitar el veto a la fusión.