Trasmediterránea pasará a estar controlada por dos sociedades del semiparaíso fiscal de Luxemburgo

OKDIARIO ha tenido acceso en exclusiva al plan de reestructuración de la deuda de la naviera pactada por la familia Armas con los acreedores

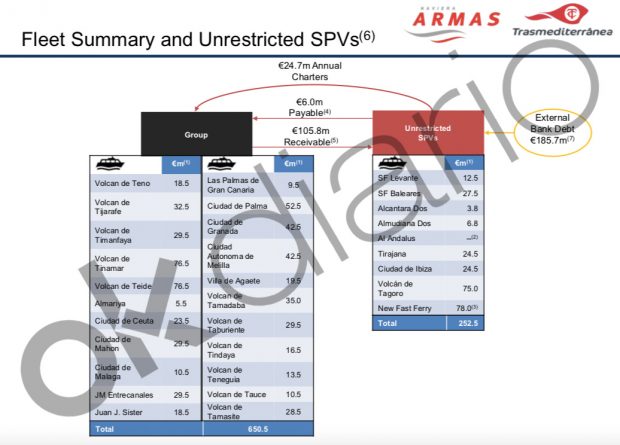

El grupo Armas Trasmediterránea arrastra una deuda de 796,2 millones de euros y tiene una flota de 31 barcos valorados en un total de 902 millones

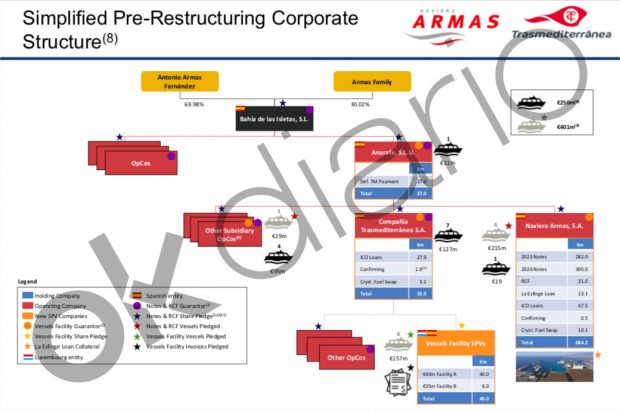

El empresario canario Antonio Armas Fernández colocará todo el grupo Armas Trasmediterránea bajo el control de dos sociedades pantalla en Luxemburgo para venderlo troceado, según el acuerdo de reestructuración de la deuda que ha alcanzado con el 72% de sus acreedores para sanear la compañía.

Según este documento, al que ha tenido acceso OKDIARIO, la naviera arrastra una deuda de 796,2 millones de euros, mientras que cuenta con una flota de 31 barcos valorados en un total de 902 millones de euros.

El plan de reestructuración prevé que la familia Armas culmine el proceso de venta del grupo y abandone su accionariado en marzo de 2024, o incluso antes, si la compañía logra registrar un ebitda consolidado (es decir, el beneficio bruto de explotación calculado antes de deducir los gastos financieros) de 100 millones de euros.

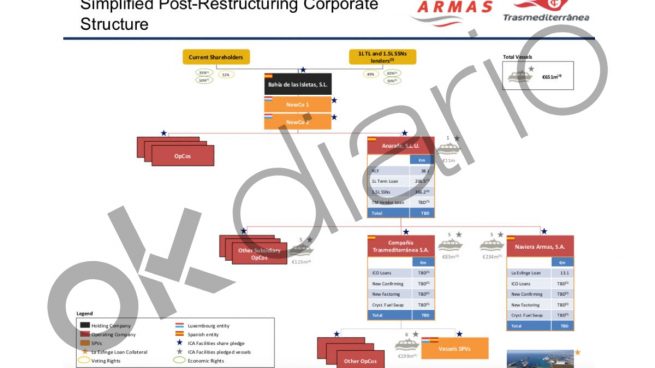

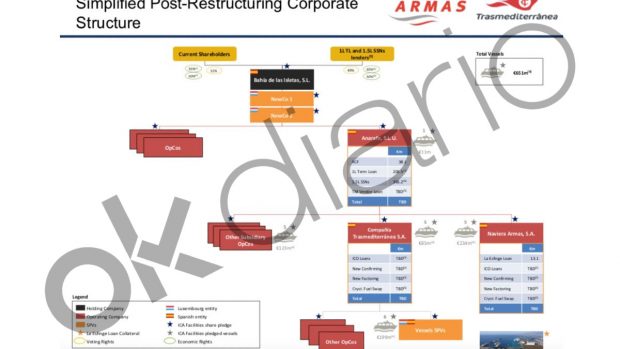

El documento especifica que el grupo matriz Bahía de las Isletas (hoy en manos de la familia Armas) creará dos nuevas sociedades en Luxemburgo, desde las que controlará todas las filiales del grupo para su posterior venta.

Ya el pasado mes de julio, como adelantó en exclusiva OKDIARIO, el grupo Armas colocó sus cuatro mejores buques valorados en un total de 151 millones de euros bajo el control de dos sociedades de responsabilidad limitada en Luxemburgo, Maritime Higway Ltd. y LHBI Ltd., para evitar que fueran embargados en reclamación de sus deudas. Se trata de una de las condiciones que pusieron dos fondos norteamericanos de capital riesgo, Apollo y HPS, para otorgar a la naviera una financiación de 75 millones de euros.

Como primer paso del fraccionamiento de la compañía, el grupo Armas ha alcanzado ahora un acuerdo para vender cinco de sus buques a la naviera italiana Grimaldi, que pasará a operar las líneas regulares de pasajeros y carga entre Baleares y los puertos de Barcelona y Valencia.

Naviera Grimaldi Lines incorpora así a su flota los buques Ciudad de Palma (valorado en 52,5 millones), Ciudad de Granada (42,5 millones), Ciudad de Mahón (29,5 millones), Volcán del Teide (76,5 millones) y Volcán de Tijarafe (32,5 millones).

Además de estos buques valorados en un total de 233,5 millones de euros, el grupo italiano se hace con las terminales y concesiones de las citadas líneas. Este acuerdo cuenta con el respaldo del Ministerio de Transportes, que solicitó que se garantice, al menos durante el primer año, el mantenimiento del personal y la bandera española en las líneas de Baleares.

El grupo Armas y los bonistas ya cerraron un acuerdo a finales del año pasado para renegociar la deuda e inyectar a la compañía 220 millones de euros (incluyendo 40 millones aportados por los actuales accionistas, mediante una ampliación de capital).

Esta inyección económica garantiza liquidez a la naviera para afrontar las pérdidas acumuladas el año pasado a causa de la pandemia de coronavirus, a la espera de recibir un rescate de cerca de 120 millones de euros de la Sociedad Española de Participaciones Industriales (SEPI).

El plan de reestructuración que ha sido diseñado por la consultora Lucid prevé reducir la deuda y capitalizar la compañía, mediante 245 millones de euros de obligaciones negociables convertidas en patrimonio: un canje de deuda por acciones que hará que los bonistas controlen más del 50% del accionariado del grupo matriz, a través de dos sociedades en Luxemburgo.

Pese a su transparencia, los bajos niveles fiscales e impositivos de Luxemburgo, convierten al país en un lugar adecuado para este tipo de operaciones por tener precisamente algunas de las características de los paraísos fiscales reconocidos como tales, pero enmarcadas dentro de la legalidad vigente.

El grupo Armas ha puesto como garantía casi todas sus sociedades y los buques Volcán de Tamadaba, Tazacorte, Volcán de Tauce, and Volcán de Tindaya para recibir la inyección económica de 185 millones de los bonistas. De esta cantidad, la naviera ya dispuso 35 millones el pasado mes de diciembre y otros ocho millones en enero.

El grupo Naviera Armas ha hipotecado además por 13,1 millones de euros la concesión de su terminal marítima del puerto de las Palmas, además de un solar en la misma rada y sus derechos de edificación. A esta cifra se suman los 75,3 millones de euros recibidos en créditos ICO, de los cuales 35 millones se deben destinar a mejora de la flota.

Según el plan de reestructuración, la naviera espera obtener unos ingresos de 650 millones de euros en 2023 y otros 700 millones en 2024, una vez recupere la normalidad tras las pérdidas registradas durante el último año por la pandemia de coronavirus.

El desembarco de los acreedores en el accionariado de la compañía ha obligado a modificar su estructura, mediante la cual Antonio Armas continuará como presidente ejecutivo hasta 2022, pero contará con dos nuevos directores no ejecutivos independientes designados por los acreedores. La transición culminará en 2022, cuando un consejero delegado asumirá plenos poderes en la compañía, mientras que Antonio Armas quedará como presidente de la junta directiva.