Por qué la tecnología está acabando con los bancos

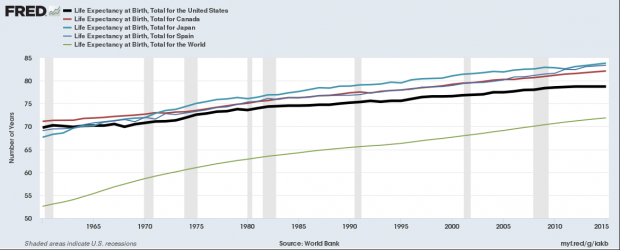

Vivimos en el segundo país más longevo tras Japón, y, según un estudio publicado esta semana por el «Institute for Health Metrics and Evaluation» en Seattle, en el 2040 la esperanza de vida en España pasará a la de Japón, 85.8 vs. 85.7 años.

Las razones detrás de este hecho son múltiples, por un lado la alimentación, rica en fruta y verdura es un factor clave, aunque parece que las relaciones sociales y familiares también lo son. La idea es que si vives mejor, acabas viviendo más tiempo. La genética es sin duda una parte importante de la longevidad, ya que por mucho que te cuides, si no tienes una genética privilegiada, no llegarás a los 100 años.

En la otra cara de la moneda, en longevidades normales, como son los 85 años, el estilo de vida es más importante que la genética. Así, el Dr Jeroen Spijker, un investigador del «Centre for Demographic Studies» en la Universidad Autónoma de Barcelona, confirma que el sistema de sanidad universal gratis ayuda a las personas a vivir más años que en otros países.

Con estas premisas, cada vez es más importante planificar el futuro financiero en las familias. Me sorprendió este fin de semana en radio la presentación de una aplicación (era un programa de emprendedores) que se llama Coinscrap, que ayuda a llegar a un objetivo de ahorro de una manera sencilla. Se define como un interfaz amigable que te aconseja las mejores formas de ahorro para objetivos a corto o a largo plazo, desde ahorrar para algo en concreto (un móvil) o crear un plan de pensiones para tu jubilación. Éste en concreto, permite ahorrar mediante el redondeo automático de las compras hechas con tarjeta, ya sea de crédito o débito.

El usuario decide cuánto destina a la hucha virtual, si la cantidad que resta para llegar al euro más cercano o la que dista para llegar a los dos, tres o los que sean. También se puede complementar el ahorro vía “redondeos” con aportaciones extra a la cuenta de ahorro. De hecho, la idea es que se sea más consciente de ahorrar y se ahorre más.

Existen otras aplicaciones, aunque más enfocadas a las finanzas personales, aunque incluyen la opción de ahorrar, como por ejemplo Fintonic, una de las más conocidas o Mint. En todas se pueden marcar objetivos de gastos y ahorros mensuales. Sin valorar los productos en cuestión, creo que en los próximos años va a ser fundamental el desarrollo de este tipo de propuestas.

Utilizando la clasificación generacional del INE 2015, este tipo de aplicaciones está más enfocada a los 7.200.000 “millenials” (1981 – 1993) y los 7.800.000 de la generación “Z” (1994 -2010), con oportunidad de ahorro bajo y con un conocimiento casi innato de la tecnología. ¿Y qué ocurre con los mayores, los 9.300.000 de la Generación “X” (1969 – 1980) y los 12.200.000 de la del Baby Boom (1949 – 1968)? Estas generaciones han confiado todavía en una pensión pública (algunos de los cuales ya la han empezado a cobrar) y han vivido etapas de bonanza importantes de forma que, en muchos casos, tienen ahorros o por lo menos un inmueble ya pagado. En la parte negativa, dudo que cobren pensiones (hablo de los que no las cobran todavía, más en concreto, los de la generación X).

Así, es interesante cómo, de forma natural, el ahorro se está segmentando según a qué generación pertenezcas, lo que representa un reto mayúsculo para las instituciones financieras “tradicionales”: tanto los productos que ofrecen, como la forma de ofrecerlos, no son adecuados para la nueva generación, y a la vez, los clientes de toda la vida (la generación del baby boom) tienen serias dificultades para manejarse con la digitalización que les imponen. En resumen, no atienden adecuadamente a su base actual de clientes y tampoco son capaces de atraer a los clientes del futuro: si no son capaces de realizar una segmentación para atender adecuadamente a cada grupo, su cuota de mercado se verá seriamente mermada.

Como en otros sectores, el futuro pasa por instituciones financieras muy flexibles, cuyo servicio sea percibido por sus clientes como muy especializado y adaptado a ellos, una flexibilidad que debido a la la tecnología que hoy utilizan (si tiene más de 10 años está obsoleta) va a ser casi imposible que consigan; tendrían que empezar casi de cero. Mi opinión es que se acabaron las instituciones que “dan de todo”, en una primera fase buscaremos a especialistas que puedan competir en precios y productos para captar a sus clientes objetivo, y después… ya veremos.