CVC pide dinero a los bancos para financiar su acuerdo con la Liga

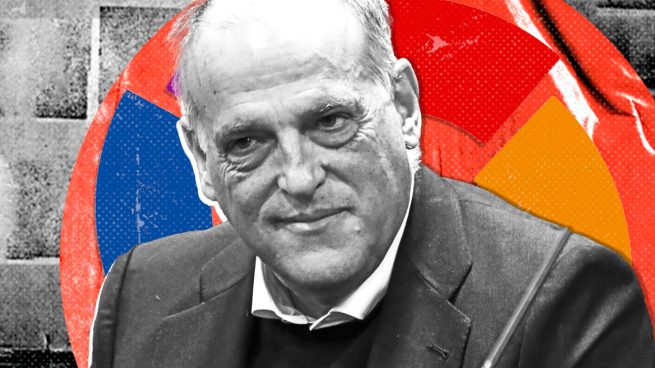

El acuerdo de los casi 2.000 millones de préstamo para relanzar el fútbol español a través de la Liga Impulso mediante un acuerdo con el fondo de capital riesgo CVC ha entrado en una nueva fase de dudas. Después de los problemas judiciales del pacto –con Real Madrid, Barça y Athletic denunciando el acuerdo–, la empresa británica ha abierto una ronda de financiación de 850 millones de euros para completar la asociación con la competición presidida por Javier Tebas.

Así las cosas, CVC se sentará durante esta semana con diversos bancos de inversión –entre ellos Goldman Sachs– para buscar una inyección económica que le permita seguir pagando a los clubes. Por lo pronto, CVC ha entregado 400 millones de sus fondos propios en una primera ronda en el pasado mes de enero. El fondo tiene previsto hasta alcanzar los 1.100 millones de euros de fondos propios para la operación, mientras que el resto lo quiere conseguir a través de la emisión de bonos.

Hay que recordar que CVC se quedó el 10% de los derechos audiovisuales de 37 de los 42 clubes que participan en la Liga durante los próximos 50 años. Resulta curioso que ahora se vea en la necesidad de pedir dinero prestado a terceros para a su vez prestar ese mismo capital a la Liga. Y ya casi roza la broma que use aval su participación en la empresa que ha creado a medias con la Liga para avalar la operación siendo esto una prueba inconfundible de que el acuerdo era un suicidio económico. La pregunta es clara: ¿por qué la Liga tiene interés en que exista un intermediario habiendo podido conseguido ese acuerdo al mismo precio directamente con el banco?

CVC, en cualquier caso, tiene complicado perder pese a los malos ratings que tiene el acuerdo. Dentro del riesgo crediticio del acuerdo, Moody’s le ha dado Ba3, o lo que es lo mismo: el tercer nivel dentro de la consideración de Bonos High Yield. La firma Fitch, ha establecido que el pacto tiene una nota de crédito de BB situando el acuerdo en el segundo nivel dentro de la consideración de Bonos High Yield. El pacto tiene poca credibilidad en cuanto al repago para estas firmas, pero no deja de estar avalado por 50 años de derechos audiovisuales del fútbol español.

Uno de los principales favoritos a dejarle el dinero a CVC es el anteriormente mencionado Goldman Sachs. El principal avalista de la deuda del Barça podría quedarse con otro pedazo del pastel del fútbol español de alcanzar un acuerdo con el fondo británico para otorgarles los 850 millones que le faltan. El banco norteamericano se está relamiendo por las múltiples opciones que se le han puesto sobre la mesa. El fútbol español, en verdad, puede estar en sus manos por mucho que CVC aparezca en las marquesinas. La Liga de Tebas está siendo troceada como si fuese un fallido inversor inmobiliario.