Telefónica aprovecha su rally alcista para comprar activos con acciones a la espera de vender O2

Telefónica adquirió el 6% del capital de su filial alemana Telefónica Deutschland a la operadora holandesa KPN el pasado viernes. Sin embargo, no lo hizo de la forma habitual, efectuando un pago, sino que el intercambio se produjo a cambio de acciones de la compañía que preside José María Álvarez-Pallete, que ya sondea el mercado para llevar a cabo un desinversión, siempre manteniendo el control, de O2, su filial en Reino Unido.

A cambio de un 1,43% del capital, la operadora española aprovechó su particular rally bursátil para evitar soltar parte de los casi 24.000 millones de euros que tiene en caja. Un dinero, que pretenden mantener en ‘la hucha’ para ir desinflando la gran deuda que acumula, que alcanza casi los 50.000 millones de euros.

Precisamente ese es el motivo de la urgencia que tiene Telefónica en vender, entre otras cosas, O2. Y es que, tras el jarro de agua fría que supuso en mayo de 2016 el bloqueo de Bruselas a la venta de esta filial británica al conglomerado hongkonés Hutchison Whampoa, a la cotizada española sólo le falta decidir el modo de venta de esta participación. Sobre la mesa hay dos opciones: venta a inversores privados o una salida a Bolsa, pero siempre manteniendo el control.

Buen momento en Bolsa

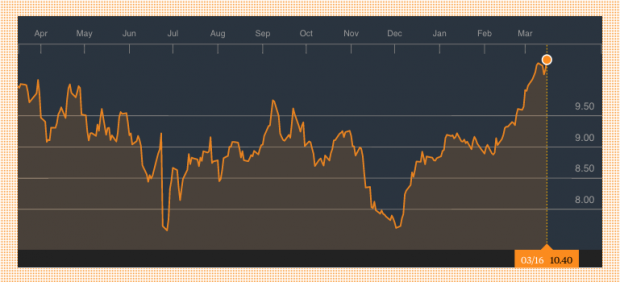

Las matildes (popular nombre de las acciones de Telefónica), pasaron de los 7,73 con los que comenzó el pasado mes de diciembre, a los 10,34 euros por acción en los que vendió la participación de Telefónica Deutschland a la holandesa KPN. De este modo, la venta del 1,43% de la filial germana supuso entonces un importe de 742 millones de euros. Sin embargo, lo cierto es que la valía de esa participación ya ha aumentado, toda vez que las acciones de la operadora española ya superan los 10,40 euros.

Este alza ha provocado que la capitalización bursátil de la teleco española se encuentre al borde de los 52.500 millones de euros. Con lo que soltar acciones propias puede ser una de las opciones que contemple la compañía para lograr liquidez. El momento, desde luego, es el mejor desde diciembre de 2015.

El director de Estrategia y Finanzas de Telefónica, Ángel Vilà, aseguró recientemente que el grupo tiene el «mejor activo móvil» del Reino Unido, en referencia a O2. En este sentido, subrayó que, desde la victoria del Brexit, no ha habido apenas salidas a Bolsa y las que se han producido “no van demasiado bien”. Además, agregó entonces que el nivel actual de la libra «no ayuda», con lo que no se espera que la venta de esta participación en la filial británica se vaya a producir en el corto plazo.

Caída en las recomendaciones

Varios analistas han señalado en diversas ocasiones a OKDIARIO, que la operación de Telxius no ha permitido reducir significativamente el pasivo de la compañía. En este sentido, recuerdan que la agencia de calificación Moody´s ha situado la calificación de Telefónica al borde del bono basura (fuera del grado de inversión) y Fitch Ratings y S&P a tan solo dos estadios de hacerlo.

Juan Carlos Costa, director de Kostarof.com, explica que la receta principal para que Telefónica no caiga en bono basura es reducir el elevado apalancamiento del grupo y, para ello, “lo más importante sería poder vender O2 que ya se ha planteado varias veces”. Otra opción sería la venta de las acciones propias que tiene el grupo en autocartera, aunque para Costa esto sería un as que debería guardarse la compañía para el futuro.

Por su parte, Guillermo Leal, analista de Conecta Capital, advierte de que el problema financiero de Telefónica puede agudizarse si el Banco Central Europeo (BCE) comienza la retirada de su programa de compra de deuda, aunque el grupo ha procurado refinanciar parte de su pasivo aprovechando los actuales tipos de interés en mínimos históricos.