Gotham City acusa a Grifols de prácticas para favorecer a la familia en detrimento de los minoritarios

El demoledor informe del fondo Gotham City sobre Grifols, que provocó el desplome del valor en Bolsa este martes, no sólo acusa a la empresa de ocultar su verdadera deuda y de inflar su beneficio. También asegura que ha realizado prácticas para beneficiar a la familia Grifols en perjuicio de los accionistas minoritarios de la compañía.

En concreto, se refiere a las operaciones vinculadas entre Grifols y Scranton, el holding de la familia fundadora, que posee el 8,67% de la farmacéutica. Este vehículo también tiene numerosas inversiones inmobiliarias y en otras empresas como los cavas Juvé & Camps o el Joventut de Badalona. En marzo vendió el 5,7% que poseía en Wallapop.

En 2018, Grifols adquirió la alemana Haema por 220 millones y la norteamericana Biotest US (hoy llamada BPC Plasma) por 1.100 millones. Pero el 29 de diciembre de ese año, un día antes de cerrar su ejercicio contable, Grifols vendió el 100% de ambas empresas a Scranton por el mismo precio al que había comprado la primera y por 250 millones la segunda.

Gotham considera que el traspaso de estas empresas al holding es una práctica llamada tunneling, por la que «el valor se transfiere desde la compañía cotizada a la familia Grifols, vía Scranton», en detrimento del resto de los accionistas. A su juicio, el objetivo de estas operaciones es «que parezca que el endeudamiento consolidado es mucho más bajo que el real».

El hecho de que Scranton tenga un apalancamiento de más de 20 veces su beneficio operativo (Ebitda) le hace sospechar que ahí está ocultando deuda que realmente es de Grifols. «Es decir, ¡Grifols vendió los ingresos de estas compañías pero debe pagar el 100% de su deuda!», concluye.

Consolidado dos veces

El problema es que Grifols sigue consolidando en sus cuentas el 100% de los resultados de estas dos filiales, a pesar de que no tiene ninguna participación en ellas. La norma contable exige que, para consolidar una subsidiaria, la matriz debe tener el 51% del capital o el control efectivo de su gestión, condiciones que no se dan en estos casos, según Gotham.

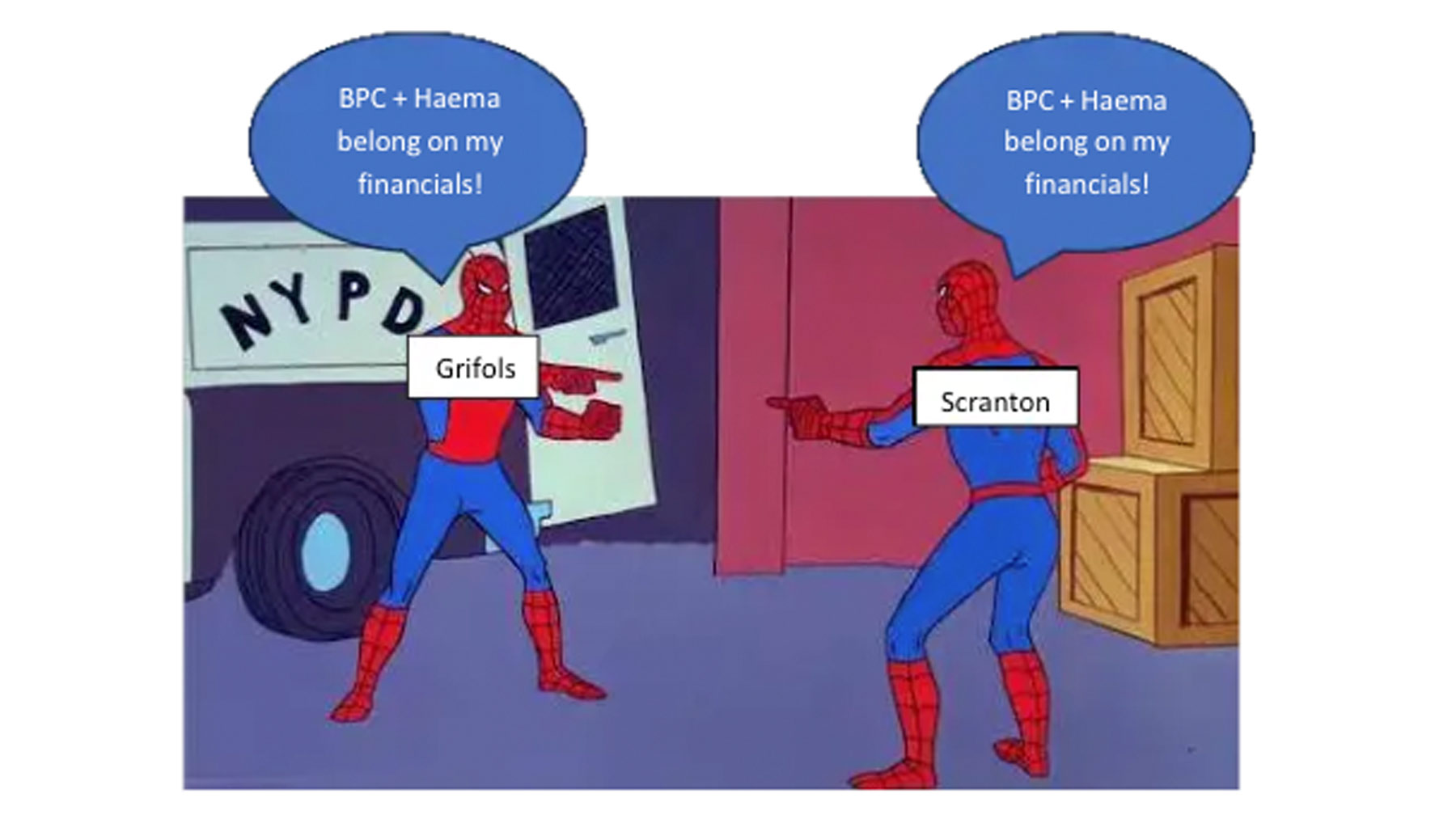

Pero es que Haema y BPC también consolidan al 100% en las cuentas de Scranton, lo cual no es legal: o consolida en Grifols o en Scranton, pero no en las dos. «¿Saben los acreedores de Grifols y de Scranton que las dos compañías consolidan al 100% BPC y Haema?», se pregunta Gotham. Esto le llama tanto la atención que el informe incluye una caricatura sobre este asunto.

Y no se trata de un problema menor para las cuentas de Grifols. Según este análisis, casi el 100% del beneficio total de la compañía en 2023 procedió de las participaciones donde no tiene el control: las citadas BPC y Haema más Grifols Diagnostics Solutions. Es decir, esta jugada de incluir unas filiales que no posee le permite a Grifols dar un beneficio muy superior al real.

Pero todavía hay más. Existen una serie de préstamos y operaciones vinculadas entre Grifols y Scranton que no están reflejadas correctamente en las cuentas de la empresa cotizada; por ejemplo, un préstamo de 95 millones en 2018. Asimismo, hay otros créditos y obligaciones financieras que no se sabe de dónde han salido.

«Esto sugiere que Grifols ha revelado selectivamente ciertas transacciones vinculadas con Scranton pero no otras. Reconocer operaciones de 3-6 millones pero ocultar transacciones mucho mayores parece sospechoso», según el informe.

Endeudamiento falseado

Los principales argumentos de Gotham para sostener que Grifols debería valer cero y que «no es invertible» son, por un lado, que su endeudamiento estaría en el entorno de las 10-13 veces su Ebitda en lugar de las 6,7 veces que reconoce la compañía, cifra que podría bajar hasta 5,5 veces tras la venta de un 20% de Shanghai Raas anunciada en diciembre.

A su juicio, la deuda financiera real de Grifols es superior a la reportada (9.540 millones) porque, entre otros, no incluye el factoring ( unos 400 millones) y la deuda asociada a las citadas filiales Haema y BPC (al menos 465 millones más). Con ese nivel de endeudamiento, cree que Grifols debería tener unos costes financieros superiores al 10%, algo que sería inasumible y la llevaría a la quiebra.

Por otro lado, considera que el beneficio (Ebitda) está inflado artificialmente precisamente por la inclusión del beneficio de esas filiales que no debería poder consolidar.

Temas:

- Grifols