Banco Popular perdió 3.485 millones de euros en 2016 por los impagos y el ladrillo

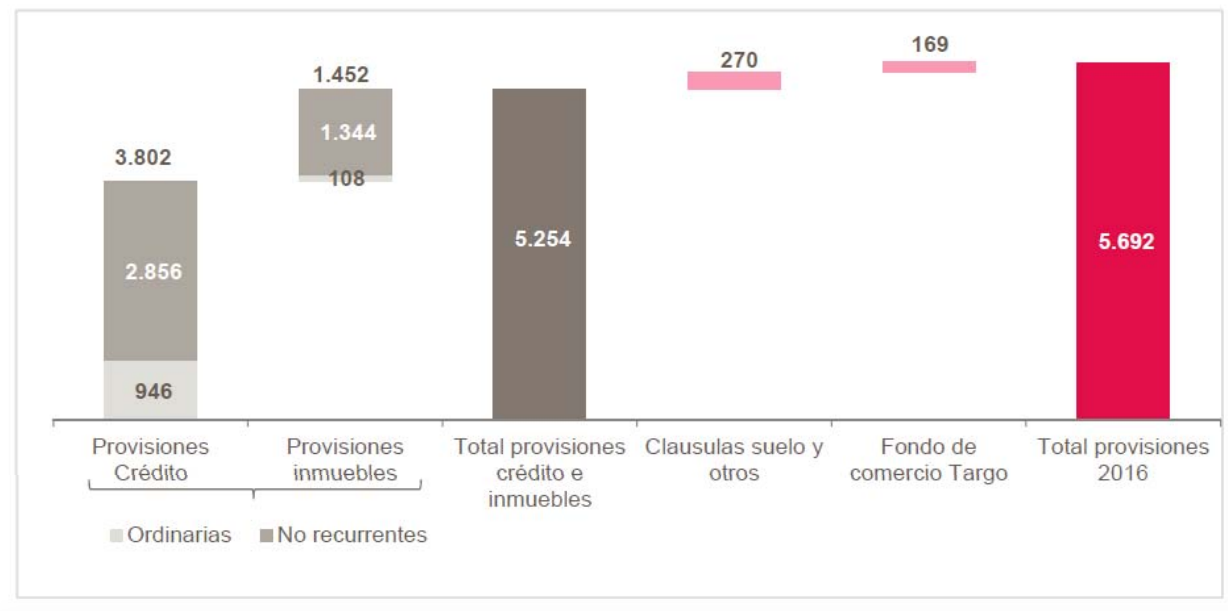

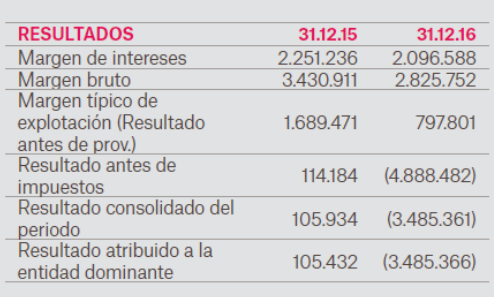

Banco Popular ha registrado unos números rojos de 3.485 millones de euros al cierre de 2016, frente a los 105 millones que ganó el ejercicio anterior. La entidad ha informado a la Comisión Nacional del Mercado de Valores (CNMV) que este gran volumen de pérdidas se ha debido, fundamentalmente, a las provisiones realizadas para cubrir el riesgo de sus activos inmobiliarios y los impagos crediticios. El volumen total destinado a estos fines es de 4.200 millones de euros.

La entidad que todavía preside Ángel Ron (que será sustituido por Emilio Saracho tras la próxima Junta General de Accionistas) ha indicado en un comunicado que, además de las citadas provisiones de crédito e inmuebles, su resultado se ha visto afectado por otros factores.

Entre ellos destaca el plan de ajuste de personal y oficinas, que ha tenido un impacto negativo de 370 millones de euros, el descenso de rentabilidad de Targobank y el deterioro de su fondo de comercio (con un coste de 240 millones), los 47 millones derivados del impacto de la reciente reforma fiscal y la reestructuración de la cartera ALCO, que ha tenido un impacto de 107 millones de euros.

Además, el Popular ha provisionado otros 229 millones de euros por las cláusulas suelo, tras el Real Decreto aprobado por el Gobierno para promover que los afectados pacten con los bancos una solución extrajudicial para recuperar el dinero cobrado indebidamente de más en las cuotas hipotecarias.

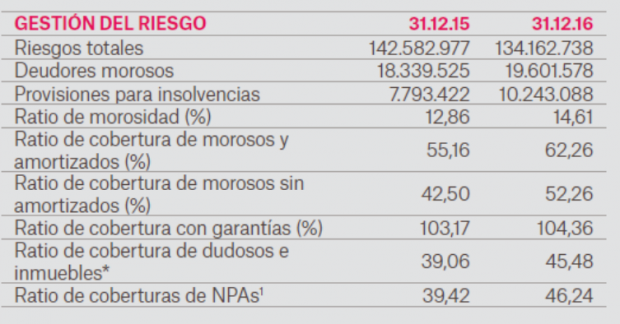

Las provisiones totales (sumando todos los conceptos anteriormente citados) suman 5.692 millones de euros. Tras este esfuerzo, la ratio de cobertura del banco aumenta 10 puntos y pasa del 42,5% a finales de 2015 al 52,3%. La tasa de morosidad escala al 14,6%.

La entidad ha indicado en un comunicado que, excluyendo los extraordinarios y el negocio inmobiliario, el beneficio neto asciende a 998 millones de euros.

“Como ya había anunciado el banco en la ampliación de capital y con el fin de reforzar su balance y de acelerar el ritmo de desinversión de activos no productivos, Popular ha destinado la totalidad del beneficio de 2016 a provisiones extraordinarias. Así, la ratio de cobertura de dudosos aumenta 10 puntos porcentuales hasta el 52,3%”, ha señalado el banco.

En cuanto al margen de intereses (el que mide la rentabilidad del negocio típico bancario de captar depósitos y conceder créditos) ha caído un 6,9%, situándose en 2.097 millones de euros. No obstante, en el cuarto trimestre este indicador ha experimentado un repunte del 3,4% por la reducción de los costes de financiación. Popular destaca que en 2016 ha incrementado 7 puntos básicos su cuota de mercado en créditos, alcanzando el 7,75%, y en 18 puntos la de los depósitos, hasta el 6,13%.

Por su parte los ingresos por comisiones netas caen un 9,5%, hasta 539 millones de euros y el ROF se desploma un 61,2%, con 201 millones de euros. Y el margen bruto alcanza los 2.826 millones de euros, un 17,6% menos que en 2015. Los gastos totales se reducen un 2% en el año excluyendo el plan de ajuste que, según el Popular indica que “supondrá un ahorro de costes anual de aproximadamente 200 millones de euros desde 2017 en adelante”.

El banco ha vendido por primera vez carteras por valor de 621 millones de euros, fundamentalmente, de crédito dudoso, gracias a la gestión especializada de activos no productivos, apoyada en la reciente creación de unidad de Negocio Inmobiliario y Transformación de Activos.

Asimismo, las ventas de inmuebles alcanzan los 2.024 millones de euros, con un incremento del 8% en las ventas minoristas. “Esta tendencia debería continuar en 2017, de la misma forma que las ventas en tramo institucional, afectadas en 2016 por la incertidumbre política, que deberían crecer en 2017. Por su parte, las ventas de suelo han aumentado significativamente, con un incremento del 49%, hasta alcanzar los 603 millones de euros”, ha explicado el Popular.

Necesidad de reforzar la solvencia mediante aumento de capital

En cuanto a la solvencia, el ratio de capital CET1 fully loaded (que es el que exigirá la nueva normativa de Basilea III) se sitúa a finales de 2016 en el 8,17%, un nivel muy bajo que exigirá al Popular afrontar un proceso de recapitalización en los próximos meses, tal como avanzó OKDIARIO.

El banco indica que logrará su objetivo mediante la «generación de beneficio», la reducción adicional de activos ponderados por riesgo, la venta de autocartera y las menores minusvalías de renta fija. «Otra de las alternativas del banco para generar capital de forma inorgánica sería la desinversión en negocios no estratégicos», ha explicado la entidad.