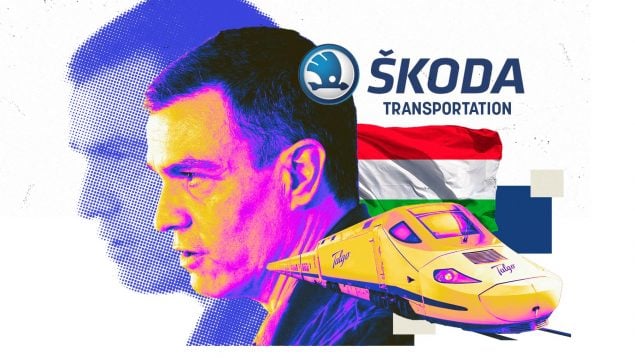

Skoda aclara que no va a lanzar una contraopa sobre Talgo, sino que propone una fusión

La operación necesita el veto del Gobierno a la OPA húngara sobre Talgo

La checa Skoda ha enviado una nueva comunicación a Talgo en la que aclara que su intención no es la de sacar de Bolsa a la compañía ni lanzar, por tanto, una contraopa alternativa a la de la húngara Magyar Vagon, sino que su objetivo es el de negociar una «combinación industrial» entre ambas empresas, es decir, una fusión.

«Para aclarar nuestras intenciones, nuestro objetivo era explorar una combinación industrial y nuestro principal objetivo no es conseguir el control de Talgo. Tampoco tenemos intención de sacar de Bolsa a la empresa, por lo que actualmente no estamos considerando lanzar una oferta de adquisición de acciones», señala la checa en una carta dirigida al consejo de Talgo que el fabricante de trenes ha remitido este viernes a la Comisión Nacional del Mercado de Valores (CNMV).

Como informó OKDIARIO, la alternativa de Skoda a la OPA húngara ha sido buscada por el Gobierno, que está decidido a vetar dicha operación. Dicho veto dejaría el campo libre a la fusión con Skoda, si bien debe satisfacer las aspiraciones de los accionistas de Talgo, para lo que necesita la participación de Criteria, el holding de La Caixa. Una participación que también es necesaria para justificar la «españolidad» de la operación.

Ante la complejidad de la operación, Skoda precisa que la forma y estructura concretas de dicha combinación industrial formarían parte de un análisis «que se realizará en su momento».

«Nuestro planteamiento es serio y legítimo, ya que nada impide que el consejo de administración de una empresa que es objeto de una oferta pública de adquisición emprenda cualquier acción que pueda afectar a la oferta en la medida en que dicha acción se apruebe a nivel de la junta general de accionistas. En cualquier caso, reconocemos que corresponde al Consejo de Talgo decidir si facilitar o no tales alternativas, teniendo en cuenta los intereses de la compañía, de sus accionistas y de sus demás grupos de interés», subraya el grupo checo en su carta.

Skoda defiende que esta «combinación industrial» con Talgo podría ser «extraordinariamente beneficiosa» para ambas partes y sus respectivos accionistas, clientes, empleados, proveedores y otras partes interesadas.

«La combinación del grupo Skoda y Talgo crearía una entidad integral con una amplia gama de soluciones para el cliente en varios segmentos del transporte, incluyendo el transporte de larga distancia, interurbano y urbano, así como el transporte por carretera, así como vehículos ferroviarios», defiende la empresa checa.

El grupo Skoda afirma además que, aunque entiende la posición en la que se encuentra actualmente el consejo de administración de Talgo, en particular debido a la oferta existente y a las incertidumbres que la rodean, «y a pesar de su respuesta inicial», sigue interesado en una posible combinación industrial «en caso de que desee explorar esta posibilidad».

«Tal posibilidad sería perfectamente legal y razonable para el consejo de administración de Talgo y no iría en contra de la ley; en particular, no se vería afectada por ninguna restricción legal en el contexto de la oferta existente, dado que cualquier potencial combinación empresarial requeriría el voto de los accionistas de Talgo en una junta de accionistas», subraya Skoda.

En opinión del grupo checo, «sería perfectamente lógico que Talgo explorara esta vía» y le facilitara la información que le ha solicitado, «ya que no haría sino crear más opciones para la compañía y sus accionistas en las actuales circunstancias».

El pasado 16 de julio, el fabricante español de trenes ya recibió un propuesta inicial de combinación de negocios e integración industrial. Dicha propuesta sin embargo no contenía oferta económica, por lo que Talgo instó a Skoda a dar más detalles de la misma.

La oferta de Skoda se produce después de que el grupo húngaro Ganz-Mavag (Magyar Vagon) anunciara su intención de lanzar una oferta pública de adquisición (OPA) para hacerse con el 100% del capital del fabricante de trenes. Los principales accionistas de la compañía han dejado claro que prefieren la oferta del grupo húngaro Magyar Vagon, cercano al presidente del país, Víktor Orban, y a la que se opone el Gobierno de Pedro Sánchez.

La CNMV admitió el pasado mes de abril a trámite la solicitud presentada por Ganz-Mavag (Magyar Vagon) para lanzar una OPA por el 100% de las acciones de Talgo por 620 millones de euros.

De hecho, la semana pasada el grupo húngaro decidió instar a la CNMV a que proteja su OPA, al considerar que el interés de la checa Skoda podría constituir una manipulación del mercado y atentar contra el derecho comunitario europeo.

También los accionistas minoritarios de Talgo han advertido de que acudirán a la justicia contra el Gobierno por negarles su derecho a decidir sobre la oferta húngara, a 5 euros por acción. Agrupados por Aemec, se han unido al propio consejo de Talgo, que también ha amenazado con lo mismo.

El Gobierno de Sánchez tiene hasta el 9 de agosto para pronunciarse sobre la OPA del grupo húngaro.

Temas:

- Talgo