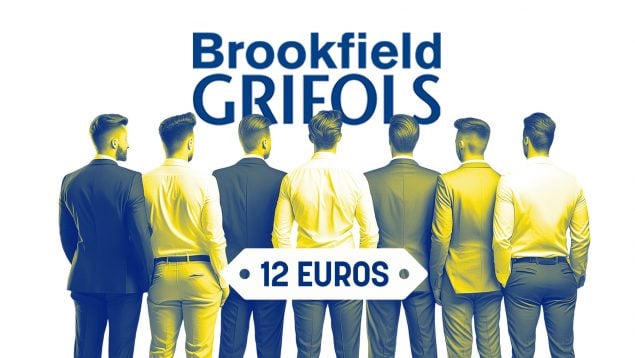

El precio de la OPA de Brookfield sobre Grifols: los accionistas no venderán por debajo de 12 euros

La OPA de exclusión sobre Grifols que negocian la familia fundadora y el fondo Brookfield se enfrenta al elemento clave en estas operaciones: el precio. Como es lógico, los compradores pretenden pagar lo menos posible, pero los accionistas institucionales presentes en el capital no están dispuestos a vender por debajo de 12 euros por acción, lo que implica una valoración de 8.150 millones para el 100% de la compañía.

Goldman Sachs asegura que el consenso estima que la OPA se hará al citado precio de 12 euros, lo que implica una valoración de 10 veces el Ebitda (beneficio operativo bruto) de Grifols. Goldman Sachs está actuando como asesor de los holdings de la familia fundadora, que está interesada en pagar el precio más bajo posible, como se ha dicho.

Coinciden con esta valoración otros grandes bancos de inversión como BNP Paribas. De hecho, como ha informado OKDIARIO, en las negociaciones entre la familia Grifols y Brookfield se ha llegado a plantear una cifra de 14 euros por acción, pero el fondo la considera excesiva. Es posible que siga bajando el precio tras la due diligence (examen de las tripas de la empresa) que está realizando en Grifols, pero será difícil que se sitúe por debajo de los 12.

El mercado tampoco cree que la operación se vaya a hacer a niveles de 10 euros; este miércoles, la cotización de Grifols en Bolsa cerró en 10,12 euros, con una subida del 4,76%. Desde el anuncio de las conversaciones el lunes, el valor ha recuperado un 12,6% en tres sesiones.

La OPA se presenta en estos momentos precisamente para aprovechar los bajos niveles de la cotización en Bolsa de Grifols tras los repetidos ataques del fondo bajista Gotham City. El valor llegó a marcar un mínimo de 6,36 euros en marzo, y tras una cierta recuperación, volvió a caer a 7,77 a finales de junio.

Buscar el equilibrio

Brookfield y la familia Grifols tienen que buscar un equilibrio entre aprovechar esa situación bursátil para pagar lo menos posible en la OPA y ofrecer una prima lo suficientemente atractiva para satisfacer a los inversores institucionales y asegurarse así el éxito de la operación.

De momento, el mercado le concede bastantes probabilidades de que salga adelante -dependerá de si fructifican las negociaciones entre el fondo y la familia-, como demuestra el subidón en Bolsa de los últimos días y el incremento de posiciones en su capital de inversores, como el gigante BlackRock.

Además, hay que añadir otro factor: la necesidad de Brookfield de obtener una rentabilidad de su inversión que, en este tipo de vehículos, suele estar en torno al 20% o incluso por encima. Como es lógico, cuanto más alto sea el precio de la OPA, más difícil será alcanzar esas rentabilidades. Por eso, está negociando con la familia Grifols distintas fórmulas que puedan asegurarle esos retornos, como un pacto de recompra de acciones o un derivado sobre las mismas.

La postura de la familia

Para el grupo familiar, que recientemente ha abandonado sus funciones ejecutivas en la biofarmacéutica, la lógica de la operación es muy distinta. Mantener la compañía cotizando en Bolsa se ha convertido en un suplicio tras los informes de Gotham y ha puesto sobre ella el foco mediático, con lo que han salido a la luz las sospechosas relaciones de la misma con el holding familiar Scranton. Hasta la CNMV hizo un informe sobre sus cuentas que concluía que el endeudamiento atribuible a la firma debía ser 1.000 millones superior. Finalmente, esta atención desmedida se ha traducido en bajadas de rating generalizadas.

Por tanto, prefieren excluirla de cotización y eludir así las obligaciones de transparencia que impone el mercado. De esta forma, confían en que podrán llevar adelante con menos presión sus planes para dar la vuelta a la situación de la compañía y volver a tener cash flow positivo, que es el principal problema que tiene actualmente.