CaixaBank vuelve a cotizar en Bolsa tras vender un 9,9% de su capital para comprar el luso BPI

Las acciones de CaixaBank han vuelto a cotizar en la sesión de hoy tras el levantamiento de la suspensión provisional que había aplicado la Comisión Nacional del Mercado de Valores (CNMV) para evitar la volatilidad de los títulos de la entidad, tras la decisión de vender el 9,9% de su capital (acciones de autocartera) para afrontar con garantías la compra del banco portugués BPI.

La entidad financiera española ha ingresado 1.322 millones de euros con la venta de sus acciones a inversores cualificados. El objetivo es reforzar su solvencia (ratio de capital) para encarar la Oferta Pública de Adquisición (OPA) del banco luso, una vez que los accionistas de BPI han retirado las limitaciones de voto, condición indispensable para que la adquisición transfronteriza siga adelante.

El precio que ha ofrecido CaixaBank a los inversores institucionales que han acudido a esta colocación acelerada ha sido de 2,26 euros por título, lo que supone un descuento del 3,67% respecto al importe del cierre del jueves, antes de que el organismo regulador decidiese suspender la cotización. Los agentes colocadores han sido JP Morgan y Morgan Stanley, que han adquirido 380 millones de euros “con vocación de permanencia”.

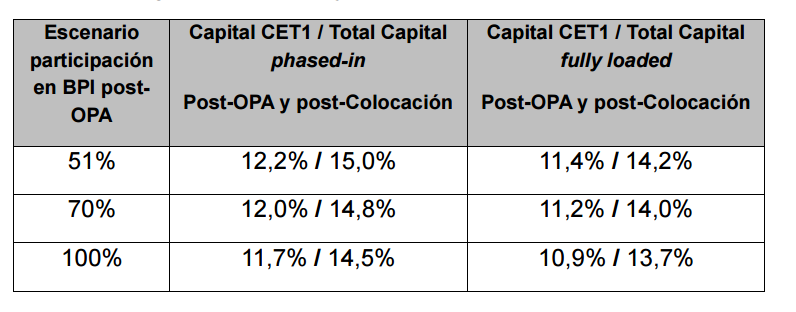

En un comunicado enviado a la CNMV, la entidad financiera recuerda que su objetivo es mantener un ratio de capital ordinario en la horquilla del 11%-12% (en términos CET1 fully loaded, que es como se mide en términos de la nueva regulación bancaria, denominada Basilea III). Tras la OPA sobre BPI el ratio de capital se reduciría por debajo de esta horquilla, razón por la cual “el consejo de administración ha considerado conveniente” realizar la colocación del 9,9% de las acciones de CaixaBank.

A modo ilustrativo, la entidad facilita un cuadro en el que se muestra que “los ratios de capital de nivel 1 ordinario (CET1) y capital total, phased-in y fully loaded, de CaixaBank tras la colocación de las 585.000.000 de acciones propias a un precio de 2,422 euros por acción (precio de cierre de 21 de septiembre de 2016), y en los distintos escenarios de aceptación de la OPA, serían los siguientes a 30 de junio de 2016:

Esta operación se produce después de que la junta de accionistas de Banco Portugués de Inversiones (BPI) haya aprobado la eliminación del límite del 20% de los derechos de voto que marcan los estatutos de la entidad con la abstención del segundo accionista, la empresaria angoleña Isabel Dos Santos a través de la compañía Santoro.

BPI ha ofrecido el control de la entidad angoleña BFA a Dos Santos a cambio de su visto bueno a la eliminación del límite de derechos de voto, condición que ponía CaixaBank para llevar adelante su OPA sobre BPI. Esta junta se había aplazado en dos ocasiones por las trabas judiciales del accionista portugués Violas Ferreira Financial que controla el 2,7% de BPI, y que finalmente ha desistido de su oposición por los perjuicios que podría sufrir el banco si no desbloqueaba su situación.

CaixaBank es el primer accionista de BPI con un 45% del capital, y en abril lanzó una OPA voluntaria a un precio de 1,113 euros en metálico sobre el resto de las acciones, condicionada a la eliminación del límite de los derechos de voto, entre otros aspectos. Una vez que se ha desbloqueado la situación, la entidad financiera española ha elevado el precio de la OPA a 1,13 euros por acción, a pesar de que su consejero delegado, Gonzálo Gortázar, aseguró hace unos días que no mejoraría el importe de la oferta.