El PSOE gobierna en las cuatro CCAA con el Impuesto de Sucesiones más alto

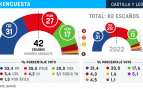

En las últimas semanas, el debate en torno al Impuesto de Sucesiones se ha intensificado. Políticos, periodistas y ciudadanos expresan su opinión al respecto a este tributo, que varía en función de la comunidad autónoma en la que nos encontremos. Las cuatro donde es más alto son Andalucía, Asturias, Extremadura y Aragón, todas ellas gobernadas por el PSOE.

En nuestro país, el Impuesto de Sucesiones es de competencia autonómica desde 1987. Como consecuencia, a la hora de heredar hay muchas diferencias. Además, el conocido como ‘impuesto a los muertos’ se trata de un tributo progresivo; es decir, cuanto más se herede mayor será la cuantía que habrá que pagar.

El debate en torno a este gravamen se ha avivado estos días. Y es que en los últimos años cada vez son más las familias que tienen que renunciar a la herencia por no poder pagar a Hacienda lo correspondiente al Impuesto de Sucesiones.

Esos datos han provocado cruce de acusaciones entre diferentes partidos políticos. Este miércoles, el secretario de Política Institucional del PSOE de Andalucía, Francisco Conejo, ha denunciado que «Pablo Iglesias se ha alineado con el PP andaluz y con Moreno Bonilla, que quieren que los que más tienen en Andalucía no paguen el impuesto de sucesiones». Estas declaraciones se enmarcan tras una entrevista al líder de Podemos en las que criticó la aplicación de dicho impuesto en Andalucía.

Al otro lado de la balanza se encuentran Canarias, Madrid y Cantabria, que son las comunidades autónomas que más bonifican este tributo. Está claro que sale más caro morir en algunas regiones que en otras, pero, ¿cuál es el proceso que hay que realizar?

Si ha fallecido un familiar y queremos reclamar sus bienes es necesario presentar la documentación vinculada tanto al fallecido como a los herederos: DNIs, certificado de defunción, testamento, últimas voluntades y documentos acreditativos de los bienes a los que afecta como seguros, cuentas bancarias, propiedades inmobiliarias o valores financieros y el impreso oficial, conocido como Modelo 650. En este papel se declara el valor total de todos estos bienes mencionados.

El cálculo lo tienen que hacer los herederos en función del valor real de los bienes. Suele ser un foco de discusiones y de problemas, puesto que es difícil determinar ese valor. En el caso de los inmuebles, el Estado hace su estimación y si varía con la del contribuyente se abre una liquidación paralela.

Las comunidades autónomas, por su parte, ofrecen vía telemática o presencial tasación de vehículos. Así, se establece la valoración total de los bienes del fallecido integrados en la masa hereditaria a la que podemos restar los gastos de entierro y funeral, así como las deudas y las cargas que en su caso recaigan sobre los bienes y derechos que integran todo el patrimonio a repartir. Esto nos dará la base imponible.

Para lograr la base liquidable, por la que hay que tributar, a la base imponible se le aplicarán las reducciones que procedan practicando en primer lugar las reducciones del Estado y a continuación las creadas por la propia comunidad autónoma.

El impuesto ha de presentarse en la Comunidad Autónoma en la que el fallecido tuviera su residencia habitual habiendo 17 fórmulas distintas. Desde la fecha del fallecimiento hay un plazo de seis meses para pagar este tributo. En el caso de que no se abone, la administración dispone de cuatro años para reclamar este pago, plazo a partir del cual se considerará que ha prescrito, siempre y cuando no se haya producido algún acontecimiento que interrumpa este periodo de prescripción.