La pandemia del Covid-19 tensa la gestión de riesgos de la banca tradicional y exige más digitalización

La situación económica generada por la pandemia está provocando un doble efecto en la banca europea. Por un lado, la incertidumbre sobre la evolución de la epidemia y sus efectos está tensando la gestión de riesgos de las entidades financieras europeas, más pendientes que nunca de cuestiones como la evolución de la morosidad o el posible deterioro de la calidad de sus activos. Por otro, la aceleración de tendencias, como la digitalización, y la amenaza de las llamadas bigtech, está apremiando la necesidad del sector de avanzar hacia una especie de spotifybanking, en el que la tecnología se extienda a todas las capas del servicio, en detrimento de la operativa tradicional. Estas son algunas de las principales conclusiones del informe Unión Bancaria, ¿una vacuna contra la crisis?, elaborado por PwC.

El estudio analiza el papel de la Unión Bancaria durante la COVID-19 y concluye que su entramado institucional y operativo, ha servido de escudo para detener el primer golpe de la crisis sanitaria y económica. Las instituciones europeas han sabido identificar correctamente el problema, tomando las medidas necesarias -aprobación de moratorias y de préstamos garantizados por el Estado, suavización de la normativa contable, incentivación de las fusiones…-, que han actuado como un anestésico eficaz.

La Unión Bancaria ha permitido al sector financiero navegar la crisis con relativa tranquilidad y mantener a pleno rendimiento la concesión de préstamos a empresas y familias, motor esencial de la actividad económico. Sin embargo, la incertidumbre sigue siendo todavía muy elevada.

Precisamente, el documento considera que esta incertidumbre está tensando la gestión del riesgo de las entidades financieras europeas y se encuentra detrás del renovado enfoque de la supervisión europea, que ha reforzado en los últimos meses su política de control del riesgo de crédito.

Las autoridades del Mecanismos Único de Supervisión (MUS) han pedido a los bancos que refuercen la vigilancia sobre los préstamos dudosos a las empresas y a familias, y les está urgiendo a hacer proyecciones sobre el impacto de la crisis en las provisiones, los niveles de capital y los préstamos en riesgo de impago.

Aceleración en el cambio de modelo

A la espera de la capacidad de los gobiernos para distribuir las vacunas y para superar definitivamente la crisis, lo que parece claro es que algunas de las tendencias que se venían observando en el sector financiero han llegado para quedarse y va a acelerar el cambio de modelo de negocio de los bancos.

Según el informe, el proceso de digitalización, ya en marcha antes de la pandemia, ha avanzado a grandes zancadas, tanto en las relaciones con el cliente como en la organización interna de las entidades. Y será un factor determinante para combatir la baja rentabilidad de la banca, la rémora de la herencia de los activos físicos y la creciente competencia los nuevos jugadores que están entrando en el sector, especialmente, de las llamadas bigtech.

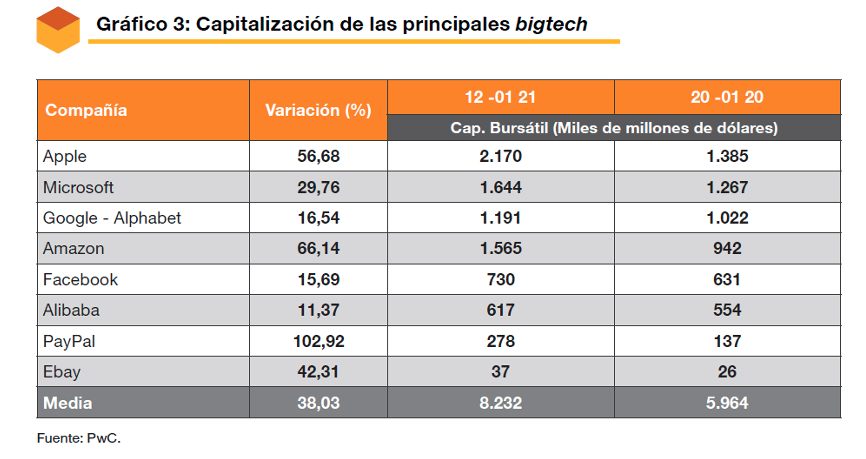

Los grandes gigantes tecnológicos (como Amazon, Google, Apple, Microsoft, Facebook, Alibaba, Paypal o Ebay) suponen cada vez un desafío mayor para las entidades financieras, por delante de las fintech. La transversalidad de sus operaciones, su alcance geográfico y su creciente actividad en muchos servicios financieros, les convierte en unos competidores mucho más peligrosos para la banca tradicional.

Además, la crisis de la COVD-19 ha acabado por reforzar su posición. La capitalización bursátil de las bigtech creció, de media, un 38% en el último año. Una positiva evolución que contrasta con el castigo que ha sufrido el sector financiero en los mercados en el mismo periodo, con especial atención a la banca británica, que ha visto caer su valor un 37%; muy por encima de la europea -cayó un 11%-, y de la de EE. UU., que disminuyó un 11,3%.

Los gigantes tecnológicos son, por tanto, cada vez más grandes y con mayor potencia de fuego para emprender nuevos proyectos en el sector financiero. Una ventaja que se está traduciendo, poco a poco, en un mayor protagonismo en distintos nichos de mercado.

En el caso de los préstamos, por ejemplo, en 2019 las fintech y bigtech movieron, en todo el mundo, créditos por valor de casi 800.000 millones de dólares frente a los 20.000 millones de 2013. Y de estos 800.000 millones, el 70% del pastel se lo han llevado las grandes tecnológicas.

Unas cifras y tendencias que hay que tener en cuenta. Si bien es cierto que, en términos de stock, representan todavía un porcentaje muy pequeño del crédito mundial al sector privado. En este sentido, el informe incluye un análisis de los negocios de la banca tradicional más expuestos a la entrada de los nuevos jugadores, como son la concesión de créditos, los sistemas de pago y la colocación de productos financieros.

Hoja de ruta para los bancos

¿Qué pueden hacer los bancos en este entorno de incertidumbre, dura competencia, exigencias regulatorias y bajas rentabilidades? El informe considera que las entidades financieras cuentan con herramientas suficientes para defenderse y apunta una serie de recomendaciones:

· Afinar en la gestión de riesgos. Más que nunca es el momento de hacer valer la experiencia en la gestión del riesgo de crédito. La complejidad de la situación creada por la pandemia exige a los bancos refinar su estrategia para poder discriminar entre préstamos viables y no viables, entre la liquidez transitoria y la insolvencia definitiva, y facilitar la recuperación de los dudosos. Especial atención merecen sectores que hasta ahora se consideraban seguros, como la hostelería, el ocio y el transporte, cuyas curvas de recuperación parecen todavía lejanas.

· Pelear cada trozo de su territorio. Los bancos no deberían renunciar a presentar batalla en aquellas líneas v de negocios que son más permeables a la entrada de los nuevos jugadores, como los medios de pago. Una opción es crear estructuras independientes de medios de pago para construir modelos de negocio alternativos. Con el mismo objetivo, es aconsejable crear productos o marcas específicamente digitales para atraer a los más jóvenes.

· Considerar las fusiones. No es necesariamente la mejor opción, pero, en las actuales condiciones, es una alternativa a tener en cuenta. Si se hacen bien, permiten ajustar costes, ganar eficiencia y mejorar en solvencia. Sin embargo, no resuelven el problema de fondo: los bancos tienen que cambiar el modelo de negocio para adaptarse a la digitalización y a los nuevos hábitos de consumo.

· Exprimir las posibilidades de la innovación. Las entidades deben aprovechar las facilidades que ofrecen los sandboxes regulatorios para ensayar proyectos novedosos de tecnología financiera, ya sea por su cuenta y riesgo o en colaboración con las fintech. En España, la creación del sandbox ha llegado con cierto retraso, pero los primeros programas podrían empezar a funcionar esta primavera. Otra actividad crucial es el tratamiento de datos. Algunos de los nuevos jugadores, con tecnologías más avanzadas, van por delante, pero se trata de un área estratégica que hay que potenciar.

· Reforzar la inercia positiva en su reputación. Una de las secuelas de la pandemia es que ha permitido a los bancos restaurar una parte de la reputación perdida con la crisis financiera de 2008. Al contrario que entonces, los bancos no solo no han sido el origen del problema, sino que se han comprometido activamente para formar parte de la solución. Es un buen momento, por tanto, para prolongar esa inercia positiva. Una oportunidad para hacerlo es profundizar en su estrategia de sostenibilidad. Las finanzas sostenibles no solo son un buen negocio potencial, sino que son una manera de mejorar la reputación del sector, sobre todo entre los jóvenes, que son una franja de la población particularmente interesada en los desafíos de la sostenibilidad.

Para Alberto Calles, socio responsable de la Unidad de Regulación Financiera y de Riesgos de PwC, “nos encontramos en un momento de reflexión estratégica regulatoria. La banca, que ha sufrido el tsunami regulatorio de la crisis de 2008, está ahora contribuyendo de forma muy relevante a ayudar a gestionar esta singular crisis. Pero a pesar de ello, la banca se encuentra con el doble reto de gestionar la cartera de crédito potencialmente dañada por la crisis, con el de la necesidad de transformación de su modelo de negocio tradicional. Transformación, por cierto, que la propia crisis contribuye a acelerar».