Atlantia no mejora su oferta por Abertis y se compromete a respetar los «intereses estratégicos de España»

Atlantia ha formalizado la Oferta Pública de Adquisición de Acciones (OPA) sobre el 100% de la española Abertis con el fin de obtener la autorización de la CNMV. La firma de la familia Benetton no ha mejorado la oferta, sigue ofreciendo 16,50 euros por acción y ha hecho un ‘guiño’ al Gobierno español asegurando que va a respetar «los intereses estratégicos de España», es decir, los satélites de Hispasat.

En la comunicación al órgano regulador, Atlantia ha detallado que se compromete a mantener la actual sede social y centro de decisión de la firma de autopistas situada en Barcelona. Señala expresamente su «voluntad de atender a los intereses estratégicos de España» en relación a los activos que gestiona la compañía, como las autopistas de peaje y los satélites de Hispasat.

De esta forma, la compañía italiana controlada por la familia Benetton lanza un ‘guiño’ al Gobierno español, que en distintas ocasiones ha aludido a la capacidad legal que tenía para no autorizar la operación atendiendo al «interés general».

Un gran obstáculo en la operación la ponía en su momento el propio Ejecutivo de Mariano Rajoy, éste considera que Abertis tiene un gran volumen de activos «estratégicos», entre los que destacan algunas autopistas y el porcentaje que posee de Hispasat, compañía que, a su vez, dispone de una filial encargada de las comunicaciones militares (Hisdesat).

En esta espera, hasta llegar la OPA definitiva hasta la CNMV, el Gobierno no descartaba que otra empresa presentara una nueva oferta por la compañía catalana, sin embargo, finalmente nada de esto ha ocurrido.

La oferta de 16,50 euros se mantiene

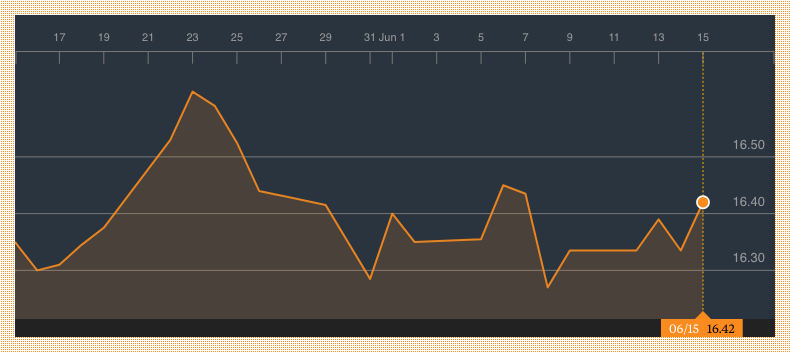

Atlantia mantiene las principales características de su oferta, como es el precio ya anunciado de 16,50 euros por cada título del grupo concesional español, un importe ligeramente superior al de mercado. Abertis cerró la sesión de Bolsa de este jueves a 16,420 euros.

De este modo, la oferta de los italianos no ha mejorados con respecto a las que ya se conocía, sin embargo, los analistas apostaban por una oferta de hasta 18 euros.

Asegura, además, que dispone de avales bancarios por 14.700 millones de euros para garantizar el importe máximo que representa la parte de la contraprestación en efectivo de la oferta, dado que contempla abonar hasta un 23% del total mediante canje de acciones.

Ahora que la CNMV tiene el folleto en su poder, dará un plazo de 10 días a Abertis para que se pronuncie el consejo de administración (en el que la entidad con más peso accionarial es Criteria).

Según han confirmado fuentes del sector a Europa Press, «Criteria prevé agotar este plazo legal con que cuenta para decidir sobre la operación, con lo que no se pronunciará hasta que se manifieste el máximo órgano de gestión de Abertis, en el que se sienta».