El Canal tendrá que pagar las plusvalías de la panameña que compró por 83 millones cuando valía 7

La ‘offshore’ de Panamá se disolvió nada más cobrar los 83 millones del Canal de Isabel II

El Canal de Isabel II de Gallardón desvió 83 millones a Panamá en la compra de la colombiana Inassa

Aparecen ciudadanos españoles en la sociedad de Panamá a la que el Canal de Isabel II desvió 83 millones

Aguirre y González ocultaron 3 informes reservados que denunciaban el desvío de 83 millones a Panamá

Todos los hombres del pelotazo de Inassa

El Canal de Isabel II tendrá que pagar una cantidad millonaria a la Hacienda de Colombia y la de la República Dominicana si decide, finalmente, desprenderse de las acciones y de todos los activos de las sociedades americanas Inassa, Triple A y Watco, entre otras. Es otra de las letales consecuencias del contrato leonino que firmó en 2001 en Barranquilla con un grupo de empresarios colombianos y españoles para hacerse con el control del suministro del agua a la cuarta ciudad en población de Colombia.

Extensia, la sociedad filial del Canal, que pagó por Inassa 10 veces más de su precio de marcado, ahora se verá obligada a abonar al fisco colombiano los impuestos por la plusvalía de la diferencia de la compraventa. Pagó 83 millones de euros por lo que valía apenas 7 —una escandalosa diferencia de 76 millones— y a sabiendas de que la plusvalía fiscal tendría que ser abonada en un futuro por el Canal.

Los expertos consultados por OKDIARIO calculan una cifra de decenas de millones en concepto de plusvalías. Todo porque los directivos del Canal, bajo la presidencia de Arturo Canalda, se sometieron a las imposiciones de los vendedores y realizaron la operación a través de SAA, una sociedad offshore de Panamá constituida para tal fin y desmontada cuando se fraguó la operación, el 20 de febrero de 2002.

Esa sociedad offshore panameña carece de responsabilidad fiscal para los compromisos con la Hacienda colombiana además de haberse liquidado el 20 de febrero de 2002, el mismo día de la firma del contrato. Por todo ello, los actuales propietarios de Extensia, la compradora de Inassa, representan a la única firma responsable ante el fisco colombiano.

Sorprendentemente, Canalda —quien autorizó la operación de la aventura económica del Canal en América— ocupa en la actualidad el cargo de presidente de la Cámara de Cuentas de Madrid. Y si algo no cuaja en la operación millonaria del desembarco de la empresa pública madrileña en Barranquilla son las cuentas. Pero en la línea de mando, por encima de Canalda, se hallaban Alberto Ruiz-Gallardón y Pedro Calvo.

Ángel Garrido, el consejero de Presidencia de la Comunidad de Madrid y presidente del Canal, aseguró hace unos días en la Asamblea de Madrid que la empresa madrileña de aguas había decidido vender todos sus activos en América y retirarse de un mercado que le ha acarreado tantos problemas. El Canal de Isabel II, por tanto, a partir de ahora limitará su línea de negocio a España. La Comunidad de Madrid se desprenderá de Inassa y de Triple A. Y para ello, el Canal piensa contratar a un asesor financiero externo para que supervise el proceso de venta.

Lo sabían pero no se dejaron asesorar

Cuatrecasas ya adelantó en 2009, en un informe reservado encargado por la gerencia del Canal y actualmente en poder del juez Eloy Velasco, que «la estructura jurídica mediante la que se llevó a cabo la compraventa puede haber resultado desde un punto de vista fiscal particularmente gravosa para Extensia y, por extensión, para el Canal de Isabel II (CYII)».

Los analistas contratados por el Canal para evaluar la compra en 2002 de la colombiana Inassa, la suministradora de agua a Barranquilla, descifraban cuál era el margen de riesgo para la empresa publica de la Comunidad de Madrid: “En lugar de adquirir directamente las acciones de Inassa, una sociedad colombiana, lo cual hubiera supuesto que los vendedores hubiesen tributado en Colombia por la plusvalía generada, se adquirió una sociedad panameña SAA, radicada en un paraíso fiscal, que de forma simultánea a la operación se liquidó”.

Los auditores señalaban a los responsables del Canal —el informe llegó a las manos de Esperanza Aguirre, entonces presidenta de la Comunidad e Ignacio González, presidente de la empresa pública— que, al ser ésta una ‘offshore’ panameña, quedaba exenta de pagar cualquier tipo de contribución en Colombia para los vendedores.

La jugada desviaba a Extensia, la sociedad filial del Canal, constituida para gestionar Inassa, el compromiso de soportar la tributación en Colombia por la plusvalía: “Podría decirse que los vendedores traspasaron sus obligaciones fiscales sin que parezca que mediara negociación al respecto y sin que este hecho supusiera una reducción de precio”, concluía el dictamen de Cuatrecasas.

Ese privilegio de los vendedores, entre otros muchos, y sin contrapartidas para el Canal, obligaría a la empresa madrileña, cuando se decida a vender Extensia, la propietaria de las acciones de Inassa, a abonar una plusvalía del 33%. Además, Extensia también correría el riesgo de verse privada del beneficio fiscal al 25% de la inversión realizada en Inassa, ya que ese desembolso se habría realizado a través de SAA, la misma sociedad offshore que los vendedores constituyeron el paraíso fiscal de Panamá en busca de opacidad, para ocultar las comisiones y eludir el pago de impuestos.

Por otra parte, la inversión destinada en 2005 a la compra del 25% de Inassa en manos de Tecvasa estaría también expuesta a ese castigo fiscal, que eludieron los vendedores.

La firma Garrigues & Andersen, que asesoró en 2001 al Canal en la aventura americana, emitió un informe de carácter fiscal antes de la firma del contrato en el que desaconsejaba realizar la operación a través de un paraíso fiscal. Pero quien finalmente impuso los criterios de la operación fue el despacho colombiano Sanclemente, los abogados que asesoraban a la instrumental SAA. Sanclemente es quien, en última instancia, redactó el contrato de compraventa, en colaboración con Rothschild, quedando Extensia para desempeñar un papel de simple comparsa.

Garrigues, antes de la operación, desaconsejó la compra de SAA por las implicaciones fiscales que acarrearía para Extensia. En un principio, la filial del Canal tenía previsto adquirir de manera directa a Inassa el 75% de su participación, pero finalmente prevalecieron las imposiciones de los empresarios colombianos y sus socios españoles, entre ellos Francisco Olmos.

Garrigues lo reflejaba de manera meridiana en su informe de Planificación Fiscal Internacional sobre la operación de compra: “Dicha adquisición indirecta a través de SAA fue una imposición de los vendedores […] Todo parece indicar que hay una motivación de carácter fiscal, al ser SAA y sus accionistas residentes en Panamá, paraíso fiscal”. Y abundaba aún más: “Es menos favorable la opción de adquirir y disolver SAA, debido a que se trata de una sociedad panameña y Panamá es un paraíso fiscal”.

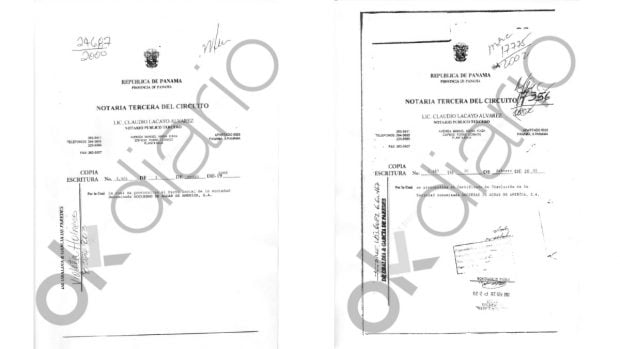

SAA fue constituida el 2 de marzo de 2000 en Panamá, exclusivamente para la operación de venta de Inassa, y quedó disuelta el 20 de febrero de 2002, como se refleja en los datos del Registro Mercantil de Panamá en poder de OKDIARIO. La disolución se produjo una vez se firmó el contrato, por el que el Canal se comprometía a pagar a SAA 73 millones de dólares (83 millones de euros) de algo que estaba valorado en mayo de 2001 en 6,8 millones de dólares (7,19 millones de euros de la época).

El dictamen contratado por el Canal a Cuatrecasas ponía también en duda la aplicación de la deducción por actividades exportadoras debido a la estructura de la operación que implicaba a una sociedad de un paraíso fiscal. El artículo 34 de la Ley del Impuesto sobre Sociedades, vigente en el momento de la compra, concedía una deducción del 25% del importe de las inversiones en sociedades extranjeras que estuvieran directamente relacionadas con la actividad exportadora, ventaja ésta a la que se podía acoger el Canal en la compra de Inassa.

Sin embargo, en el punto 2 de ese artículo se excluían expresamente las inversiones realizadas en un estado o territorio catalogado como paraíso fiscal, como es el caso de Panamá. Era otra de las grandes cesiones de Canalda y su equipo, integrado principalmente por José Antonio de Cachavera, el director Económico y Financiero de Nuevos Negocios, y Juan Pablo López Heras, el asesor de inversiones del Canal para el área americana.

Es cierto que Extensia preguntó sobre los beneficios fiscales de su operación a la Dirección General de Tributos pero se olvidó comentarle que el sujeto de compraventa estaba radicado en Panamá, dato que nunca fue facilitado a Hacienda.

Extensia quedaba totalmente desguarnecida en materia fiscal cuando se produjo la disolución de SAA y no tuvo ninguna repercusión tributaria en Colombia. SAA no se sometió al gravamen por la plusvalía de la compra de acciones de Triple A.

Garrigues y Cuatrecasas se manifestaban contrariados por una negociación tan lesiva para el Canal. “El impuesto colombiano correspondiente a la diferencia entre el precio pagado por las acciones y el valor en libros en Colombia (en torno a los 67 millones de dólares USA) será asumido por Extensia”.

Igual en el caso de la dominicana Watco

Sin embargo, tales deslices fiscales, aparentemente inducidos por los vendedores para sacar más tajada de la operación, ante la inoperancia de la empresa pública madrileña, también se reflejaban en la operación posterior de la compra de la dominicana Watco. Extensia se quedó con el 51% de esta sociedad como consecuencia de la liquidación de SAA en Panamá. En la República Dominicana el tipo general es del 25%. Por lo tanto, la plusvalía derivada de una eventual venta de Watco, incluso de forma indirecta, estaría sometida también a la tributación en la República Dominicana, según Cuatrecasas.

El contrato del Canal se alejaba de cualquier formato estándar de los mercados internacionales. Por ejemplo, incluía un sistema de responsabilidades e indemnizaciones por parte del comprador al vendedor y establecía un acuerdo de confidencialidad desde el proceso previo a la subasta que sólo beneficiaba a los vendedores.

Además, el contrato imponía que Extensia jamás podía ceder los derechos derivados del acuerdo sin consentimiento de los vendedores, pero esa misma limitación no se exigía a los propietarios de Inassa.