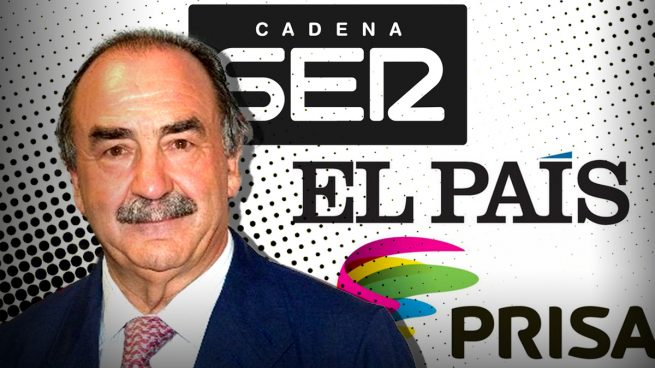

Blas Herrero lanza una oferta al Grupo Prisa para hacerse con el control de El País y la Cadena Ser

La oferta del propietario de Kiss FM supera los 150 millones de euros y la respalda un grupo de empresarios españoles

La operación podría contar con la simpatía del Banco Santander, principal acreedor de los socios institucionales

Amber Capital, que posee el 30% de acciones, quiere deshacerse de la parte de medios del holding

El empresario asturiano Blas Herrero, propietario de Kiss FM, ha lanzado una oferta para hacerse con el control de la parte mediática del Grupo Prisa, entre ellos el diario El País y la Cadena SER. Blas Herrero lideraría a un grupo de inversores españoles interesados en la operación. La oferta, según las fuentes, oscila entre los 150 y los 200 millones de euros y contaría con la simpatía de algunos accionistas de Prisa. Herrero ha negado la noticia, pero algunos de los empresarios que le acompañarían la han confirmado. Entre ellos -todos españoles- habría antiguos socios del propio empresario asturiano. Prisa no ha remitido ninguna comunicación al respecto, como es preceptivo, a la Comisión Nacional del Mercado de Valores (CNMV) por lo que la oferta no ha debido de hacerse formalmente aún. Fuentes del grupo han evitado hacer comentarios. La operación estaría respaldada por Société Générale.

La operación se realizaría en efectivo en un momento delicado para Prisa, en plena crisis derivada del coronavirus. La oferta ya se habría comunicado, al menos a algunos directivos de Prisa, aunque no formalmente a la compañía. Los inversores clave de Prisa ya la habrían conocido, pero no se habrían manifestado. Otras fuentes señalan que los institucionales, y especialmente el Banco Santander, podrían estar de acuerdo.

La entidad presidida por Ana Botín es clave. Tiene un 4% de Prisa, pero sobre todo es el principal acreedor de inversores que tienen cerca del 20% del grupo. Entre otros, la propia familia Polanco, fundadora de Prisa. Su participación del 8% está pignorada en favor del Santander por préstamos de 40 millones de euros.

Telefónica, por su parte, tiene el 9% de Prisa. La operación de Blas Herrero debería contar con el beneplácito del Gobierno. Telefónica ha sido considerada por el ejecutivo como empresa estratégica, lo que le supone tener un paraguas de protección gubernamental frente a una posible OPA hostil.

Según ha adelantado Expansión, la oferta de Blas Herrero llega en plenos planes del consejero delegado, Manuel Mirat, para dividir el holding entre la parte de Educación (Santillana) y la parte de Media. Opinión sustancial en la posible operación de Blas Herrero será la de Amber Capital, dueño de casi el 30% de las acciones. Este fondo norteamericano habría perdido decenas de millones por su inversión en Prisa. Amber Capital no está interesada, al parecer, en la división de medios. Joseh Oughourlian, su propietario, invirtió 300 millones en Prisa y desde su entrada por sorpresa en el grupo ha tenido fuertes enfrentamientos con la vieja guardia del grupo y principalmente el presidente del Consejo, Javier Monzón, cercano a Ana Botín. Poco interesado en la línea política de El País y la Cadena Ser, Oughourlian sólo quiere ganar dinero con su inversión y ha sido el principal impulsor de la separación de Santillana de la parte deficitaria de medios de comunicación para no contaminar la gestión del holding.

Prisa, a día de hoy, capitaliza apenas 500 millones de euros. La sociedad acometió dos ampliaciones de capital por cerca de 750 millones entre febrero de 2018 y marzo de 2019. La mayor parte del valor bursátil del holding lo aporta Santillana España, que a mediados de octubre fue vendida a la compañía finlandesa Sanoma Corporation por 465 millones de euros.

El interés de Blas Herrero se centra en el control de los activos de radio y prensa, entre ellos, los dos «busques insignia» de Prisa: la Cadena Ser y el diario El País. La compra incluiría también el control del diario As y las radiofórmulas, así como las emisoras de radio y los medios de Prisa en Latinoamérica.

La operación aprovecharía el proyecto de segregación de Prisa. El Grupo Prisa pretende quedar partido en dos negocios: por una parte, la editorial Santillana, cuya sede la trasladaría a Latinoamérica y, por otro lado, la parte de medios de comunicación. Aquí es donde Blas Herrero ha visto su oportunidad.

La gran mayoría de la facturación de Prisa la aporta Santillana, cuyo valor en bolsa supera, actualmente, los 500 millones de euros. Muy al contrario, la división de medios de Prisa ha sufrido una caída importante desde el inicio de la pandemia de Covid por el desplome de la publicidad y la caída de las ventas de ejemplares. Entre enero y septiembre, la parte de medios han sufrido caídas de ingresos del 37,6% en radio y del 25,8% en noticias. El consejo de administración de Prisa tuvo que aprobar un ajuste de 40 millones de euros, que incluyó una bajada salarial de la plantilla y un Expediente de Regulación Temporal de Empleo (ERTE). El diario El País está en plena transformación hacia la suscripción digital y sigue siendo deficitario. Los costes de la Cadena Ser superan a los de sus competidores en pleno proceso de inversión para su necesaria digitalización.

El empresario asturiano Blas Herrero es el propietario de Kiss FM y del canal de televisión Discovery, que explota a través de la marca DKiss. Recientemente ha sido noticia por su interés en tomar el control de la constructora asturiana Duro Felguera.