El CEO de Ezentis ‘regala’ un 25% de Vértice a una sociedad fantasma para evitar el banquillo

El pasado 5 de mayo Ezentis anunció la venta de un 25,24% del capital de Vértice 360 a Squirrel Inversiones por 10.000 euros. Una cifra que sorprende a propios y extraños ya que esa participación, en el peor de los casos (valorando cada acción de la compañía en sólo un céntimo) valdría más de 850.000 euros. Pero es que, el 14 de abril de 2014, fecha en la que Vértice dejó de cotizar en Bolsa, sus títulos cambiaban de manos a un precio de 0,044 euros, por lo que un 25,24% de la compañía estaría valorado en 3,74 millones de euros.

Para encontrar la explicación a este “regalo” de Ezentis a Squirrel Inversiones, hay que remontarse al año 2013, cuando el hoy CEO de Ezentis, Fernando González Sánchez, no solo formaba parte del Consejo de Vértice, sino que era el brazo ejecutor de todas las operaciones de la compañía, dado que Ezentis era el accionista mayoritario y de referencia de Vértice 360. Según ha podido saber OKDIARIO, como ejecutor, González aprobó entonces la venta de un grupo de filiales de Vértice -que generaban un 90% de la facturación de la compañía- a HIG Capital, un fondo buitre con sede en Miami. Pero, para sorpresa de todos, ni Vértice, ni Ezentis como participada, ingresaron un solo euro por esta venta.

La venta de filiales de Vértice provocó un agujero en la compañía de más de 37 millones de euros

La venta de las filiales, que se produjo de una manera muy extravagante con hasta 16 contratos de difícil comprensión, produjo un agujero patrimonial de 37,21 millones de euros a Vértice, dado que generaban la inmensa mayoría de los ingresos. Un agujero tan grande que provocó la entrada en preconcurso de acreedores de Vértice solo cuatro meses después de la extraña operación.

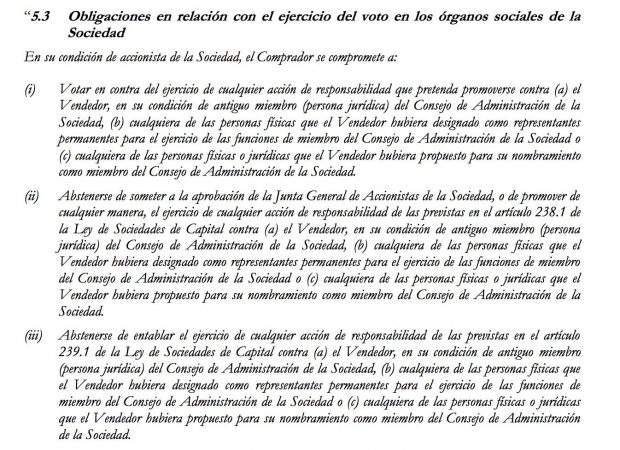

Fernando González Sánchez, como responsable de la venta, es el señalado por todos como el culpable de la quiebra de Vértice, que sigue en concurso de acreedores pero que avanza para poder volver a la Bolsa en los próximos meses. Por ello, González ha tomado la decisión de cubrirse las espaldas, una vez más a costa de los accionistas, y ha vendido a Squirrel Inversiones más de un 25% de Vértice por un precio muy inferior a su valor real. Pero, a cambio, ha metido una cláusula en el contrato con Squirrel en el que se blinda para que no puedan pedir responsabilidades por aquella venta de las filiales de Vértice.

Mediante esta cláusula, Squirrel, ahora propietaria del 25% de Vértice, se compromete a que en la Junta y en el Consejo votarán en contra de cualquier acción de responsabilidad contra Ezentis, con lo que Ezentis puede perder el valor de la participación, pero se blinda para que estos nuevos compradores no puedan ir a por él. Y es que, como consejero, Fernando González era en ese momento responsable de la venta y, como la empresa terminó entrando en concurso de acreedores, se le podrían pedir responsabilidades penales por administración desleal. Squirrel, por cierto, es una compañía sorprendentemente de apenas 3.100 euros de capital social, sin empleados y cuyo administrador único es Pablo Pereiro, un abogado.

Los accionistas pedirán en la Junta de Accionistas el cese de González

Según ha podido saber OKDIARIO, un grupo de inversores se sentaron recientemente con Fernando González para mostrar su interés en el 25% de Vértice, cuando aun estaba en manos de Ezentis. La respuesta del CEO de Ezentis fue clara: “Exigimos una garantía de 10 millones de euros”. Una respuesta que no se entiende ahora, toda vez que ha quitado tres ceros a la cifra a la hora de vendérselo a Squirrel.

En las próximas semanas, Ezentis tiene la obligación de convocar una Junta de Accionistas y, una vez se convoque, los accionistas incluirán como punto una petición de cese sobre el señor Fernando González, para lo que necesitarán, aproximadamente, un 20% del apoyo.

Versión de Ezentis

Fuentes de Ezentis, sin embargo, apuntan a «Manuel Garcia-Durán, CEO, Presidente Ejecutivo y a la vez única y exclusiva persona con ejecutividad sobre Vertice 360 y sus decisiones en el consejo». Las mismas fuentes explican que «Fernando González no era ejecutivo y no tenía ninguna de sus funciones con foco en esta compañía».

Sobre la citada cláusula de protección, desde Ezentis señalan que la cláusula responde a lo que se denomina como «cláusulas de usos y costumbres», y, dicen, «aparece en cualquier contrato de este tipo de operaciones en compañías cotizadas y no cotizadas». «Dicha cláusula solo se refiere a los hechos conocidos, es decir, a cuestiones conocidas y públicas que el comprador conocía y da fe de conocer en el momento de la compra, por supuesto y de manera tajante y clara. En ningún caso esto protege sobre ningún tipo de asunto, ilegalidad, o tema, sea de la índole que sea, que no sea de público conocimiento. Por lo tanto el comprador en caso de que hipotéticamente apareciera algún hecho de esta índole, estaría totalmente capacitado jurídicamente para accionar al respecto amparado al 100% por la Ley y así mismo la cláusula 5.3 no protege en absoluto al vendedor sobre hechos aparecidos a posteriori de la venta», señalan, literalmente, desde Ezentis.