Telefónica retoma la salida a Bolsa de su filial británica O2 para reducir su endeudamiento

Telefónica no ha descartado sacar a Bolsa una participación de su filial británica O2 para reducir el elevado endeudamiento del grupo español, ante la imposibilidad de encontrar un sólo comprador para la compañía.

En el tercer trimestre del pasado año, Telefónica contrató a Morgan Stanley, Barclays, UBS y a la agencia de publicidad y relaciones públicas Finsbury para tantear al mercado con el objeto de colocar un 40% de su filial británica O2 por un importe cercano a los 5.000 millones de libras (unos 6.480 millones de euros al cambio de entonces). La otra alternativa era sacar este porcentaje a Bolsa, una opción más lejana por el Brexit y el impacto del referéndum en la cotización de la libra.

El jarro de agua fría que supuso el veto de Bruselas a la venta de su filial británica O2 a Hutchinson provocó que la operadora empezara a buscar alternativas para hacer caja, siempre teniendo en cuenta que en ningún ingresaría los 13.000 millones de euros que le habría aportado el grupo chino por el 100% de la compañía.

Ahora el presidente ejecutivo de Telefónica, José María Álvarez-Pallete, ha retomado la operación y así lo ha admitido en un encuentro informativo tras la Junta General de Accionistas que ha celebrado hoy la compañía. El primer ejecutivo de la operadora ha indicado que si surge «una ventana» para llevar a cabo la OPV de su filial británica «hay que estar preparados».

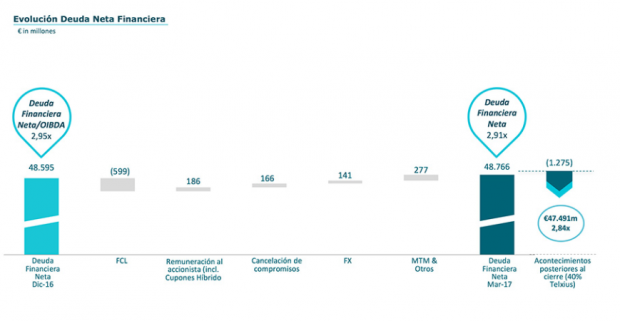

Esta desinversión se enmarcaría dentro del proceso de reducción de deuda que ha prometido realizar la compañía, que se verá acompañado por una mejoría en la generación de caja de Telefónica durante la segunda mitad de 2017. Al cierre del pasado marzo el pasivo financiero neto se situó en los 48.766 millones de euros, una cantidad que se ha visto levemente reducida por la venta del 40% de Telxius por 1.275 millones de euros.

Respecto a su filial en Colombia, Álvarez-Pallete ha explicado que el Ministerio de Hacienda del país latinoamericano ha logrado la autorización del Congreso para contribuir al proceso de capitalización propuesto por los accionistas de la operadora, y ahora empezarán los trámites adicionales para consolidar este proceso.

En este sentido, ha defendido que la capitalización representa una forma importante de inversión en el país y, al mismo tiempo, fortalece la situación patrimonial y financiera de la compañía y, por la tanto, su situación competitiva en el mercado.

Sobre México, el presidente ejecutivo de Telefónica ha reconocido que es la propia compañía la que tiene que «mejorar», pero ha esperado que los próximos trimestres se vean mejoras operativas.

Asimismo, ha celebrado que los operadores están siendo más «racionales» con los descuentos en el país, que desde la entrada de AT&T en 2015 ha vivido una guerra de precios, y tienen una postura más favorable a la compartición de redes.

A pesar de la losa que supone la elevada deuda en las cuentas de la compañía, el presidente de Telefónica se ha comprometido ante los accionistas con llevar a cabo «una política sostenible de dividendos», ante la petición de uno de ellos de que la retribución vuelva a situarse en 0,75 euros por acción. «De cara a los próximos años, seguiremos tomando los acuerdos societarios que hagan sostenible la política de dividendos», ha dicho el directivo tras recordar que la retribución aprobada este viernes de 0,40 euros por acción en 2017 supone una rentabilidad del 4 %.

Sobre el despliegue de fibra en España, Álvarez–Pallete ha recordado el objetivo de Telefónica de llegar a los 25 millones de unidades inmobiliarias en 2020, aunque para ello, ha dicho, tienen que conocer en detalle las condiciones de la próxima regulación.

Además, ha destacado que el acuerdo alcanzado con Vodafone, que permite a la compañía británica acceder a su red fibra, supondrá para Telefónica lograr «más activos en el negocio mayorista y aumentar la rentabilidad de sus inversiones». También ha defendido la apuesta por los contenidos de fútbol, muy valorados por los clientes y que tienen un impacto positivo en los ingresos y en la retención de clientes.

Más de 2.000 millones de euros en dividendos

La Junta General, en la que han estado representados el 56,47 % de los accionistas con derecho a voto, ha aprobado todos los puntos del orden del día, entre ellos el pago del citado un dividendo en 2017 de 0,40 euros en efectivo por acción con cargo a reservas de libre disposición en dos tramos, uno de ellos la próxima semana y el segundo en diciembre. Estos dos pagos supondrán a Telefónica un desembolso de 2.015,1 millones de euros.

En octubre pasado Telefónica decidió recortar los dividendos para 2016 y 2017 con el objetivo de reducir su endeudamiento por vía orgánica, de forma que en 2016 se pagarían 0,55 euros por acción y en 2017 se abonarán 0,40 euros, frente a los 0,75 euros previstos.

Los accionistas también dieron luz verde a la fijación en 17 del número de miembros del consejo y a la reelección como consejeros de su actual presidente, José María Álvarez-Pallete, y de Ignacio Moreno Martínez, y los nombramientos de Carmen García de Andrés y Francisco José Riberas Mera