Renault registra en 2020 su peor resultado con pérdidas de 8.000 millones por la pandemia

Renault obtuvo en 2020 el peor resultado financiero de su historia con pérdidas de 8.008 millones de euros, más de la mitad de las cuales provocadas por su socio Nissan y otra parte significativa por la caída de su propia de la producción y las ventas afectada por los efectos derivados de la crisis del coronavirus en el sector de la automoción.

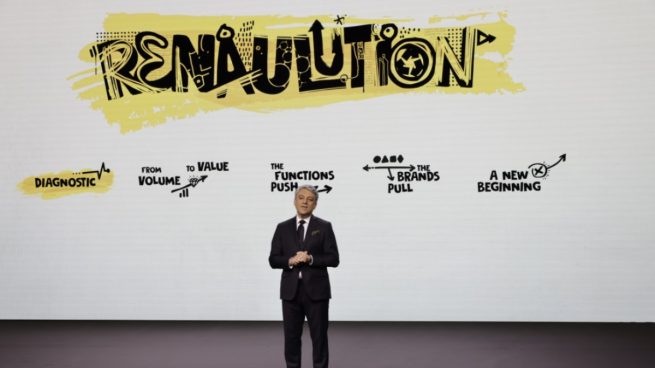

En concreto, el grupo automovilístico francés, que ya en 2019 tuvo pérdidas de 141 millones de euros, explicó este viernes en la presentación de sus resultados anuales que la mala situación empezó a remontar desde el segundo semestre con la estrategia del nuevo consejero delegado, Luca de Meo, centrada en la rentabilidad y no en aumentar el volumen de vehículos vendidos. Un escenario que llevará a la compañía del rombo a reducir sus costes industriales en 3.000 millones hasta 2025.

No obstante, Renault tampoco salió en el segundo semestre de los números rojos, con un resultado neto negativo de 660 millones de euros. A causa de sus propios problemas agravados por los efectos derivados de la pandemia, en 2020 Nissan lastró la cuenta de resultados de su socio Renault con 4.970 millones de euros.

Por lo que respecta a su propia actividad, el fabricante francés encajó también un resultado de explotación negativo de 1.999 millones de euros, frente a los 2.105 millones positivos que obtuvo en 2019. Es verdad que esa pérdida de explotación se concentró íntegramente en la primera mitad de 2020 y que en el segundo semestre consiguió obtener tan sólo 8 millones de euros. El margen operativo fue negativo de 337 millones de euros, un 0,8% de su cifra de negocios.

La primera causa de ese revés operativo fue el bajón del 21,3% de las matriculaciones de vehículos (-6,8% en el segundo semestre), que se quedaron en 2,95 millones de unidades. Eso se tradujo en un descenso del 21,7% de la facturación, hasta 43.474 millones de euros.

La compañía destacó que el plan de ahorro de 2.000 millones de euros de costes fijos presentado en mayo va más avanzado de lo inicialmente previsto. En 2020 ya se cumplió en un 60%, el doble de lo esperado. Con esa dinámica, Renault confía ahora en llegar a 2.500 millones para 2023.

La posición neta de liquidez de la actividad automóvil es negativa en -3.579 millones de euros a 31 de diciembre de 2020 frente a una situación positiva de 1.734 millones de euros a 31 de diciembre de 2019. No obstante, la firma del rombo dispone 16.400 millones de euros en reservas de liquidez.

Por su parte, a 31 de diciembre de 2020, los stocks totales (incluida la red independiente) ascendieron a 486.000 vehículos, disminuyendo en más de 100.000 unidades (-19%). Esto representa 61 días de venta frente a 68 días a finales de diciembre de 2019.

Sin dividendo para los acionistas

Renault no repartirá dividendos este año y, como muestra de la incertidumbre persistente por los efectos de la crisis del coronavirus, tampoco se ha fijado objetivos para 2021. En sus perspectivas se limita a confirmar los que ya se había marcado para el horizonte de 2023 y, en primer lugar, un margen operativo superior al 3% de aquí a entonces.

En un comunicado, Luca de Meo, insistió en el cambio de tendencia del segundo semestre, que consideró «el fruto de los esfuerzos de todos, de la aceleración con éxito del plan de reducción de costes fijos y de una mejora de nuestra política de precios».

El consejero delegado repitió que la prioridad de su plan estratégico Renaulution es «la rentabilidad y la generación de efectivo», y advirtió de que 2021 será un año «difícil», con incertidumbres por la crisis sanitaria, así como por al aprovisionamiento de componentes electrónicos.

Sobre este último punto, el de la escasez de productos electrónicos que afecta a todo el sector del automóvil, Renault estima que podría impedirle la producción de unos 100.000 vehículos este año, que en tiempos normales podría rondar los 3 millones. La empresa no ha querido avanzar cuáles serían sus plantas más afectadas -con el argumento de que los primeros en saberlo serán los trabajadores-, pero sí ha anticipado que los mayores problemas de abastecimiento se esperan en el segundo trimestre, y que intentaría recuperar el terreno perdido en el tercero.