Los errores de Brufau y las injerencias políticas obligan a Repsol a pensar en una fusión

La resilencia es la capacidad que tiene una persona para superar circunstancias traumáticas. También era uno de los objetivos buscados por Repsol en su plan estratégico 2006-2020.

Dicho proyecto, por resumírselo mucho, abordaba entre otras cosas reestructurar la deuda financiera del grupo a través de la venta de activos no estratégicos para disminuir el esfuerzo de la compra de la canadiense Talismán Energy.

«Existe una falta de liderazgo en la empresa con una carencia de enfoque sobre el mercado del petróleo»

Las desinversiones efectuadas hasta la fecha por parte de la petrolera española se concentran en activos de distribución de gas y en el sector energético se rumorea que continuará con la venta del negocio de comercialización de LPG. Unas ventas que van en contra de la estrategia seguida por la empresa presidida por Antonio Brufau en los últimos años y que habían convertido a Repsol en una petrolera especializada en el refino y la distribución (actividad conocida como downstream).

De hecho, la ambición de Repsol de convertirse en una compañía integrada en la cadena de valor del petróleo viene desde finales de los 90, después de haberse pasado más de una década rechazando entrar en proyectos de exploración y producción en el mar del Norte.

Desde entonces han sido numerosas decisiones erróneas en el desarrollo de Repsol, según fuentes consultadas por OKDIARIO, que «evidencian una falta de liderazgo en la empresa con una carencia de enfoque sobre el mercado del petróleo». En parte, «debido a una estructura de numerosos mandos altos e intermedios en la empresa, envejecidos y con escasa visión para ubicar a la empresa en una posición de liderazgo internacional».

Estas mismas fuentes apuntan que el resultado es un elenco de proyectos de exploración y producción con unos equilibrios coste-beneficio que doblan los precios actuales de mercado y obligan a que su explotación sea marginal. La pregunta es clara; ¿cómo se puede esperar que una petrolera sea fuerte sin un acceso a petróleo competitivo?.

Desde que el entonces presidente de Repsol, Alfonso Cortina, vendiera los pozos petrolíferos de YPF a 36 dólares USA por barril para financiar la compra de la petrolera argentina en 1999, pocos meses antes de que el petróleo se disparara, o que en 2008 se cerrase la compra anual de petróleo a Venezuela a 100 dólares USA por barril cuando la cotización media en 2009 fue de poco más de 61 dólares, los desatinos y faltas de acierto de Repsol en los negocios de Upstream y Trading tampoco han sido menores.

Hay que decir, por ser justos, que el acuerdo con el líder venezolano fue promovido por el Gobierno de Zapatero que hacía muy buenas migas con Hugo Chavez. No se crean que son los únicos patones que ha cometido la compañía. Se compró un mega parque eólico offshore en Inglaterra cuyo desarrollo lo esta efectuando junto con EDP (algo que no debería contar como proyecto Upstream), o los múltiples proyectos de Biodiésel que se han construido en España esperando que Repsol les diera una oportunidad de suministro que finalmente han sabido aprovechar los señores de Vicentin de Argentina para el biodiesel de soja o Wilmar para el aceite de palma dejando miles de millones de empresas y bancos nacionales invertidos sin rentabilidad alguna.

También otros greatest hits de la empresa pueden ser mantener Repsol una postura de no promover la construcción y alquiler a largo plazo de buques petroleros en un entorno de precios bajos y con una escasez en el mercado de flota moderna.

Lo ocurrido con el biodiesel en España evidencia que el oligopolio de los hidrocarburos sólo sirve para tapar las ineficiencias de Repsol mientras que la petrolera, lejos de promover la industria española, se lleva negocio a países que a posteriori le expropian sus activos, afirma la fuente consultada por este diario.

Plan estratégico insuficiente

Ante un entorno de oportunidades y retos, el equipo gestor de Repsol presenta un plan estratégico plagado de medidas financieras, expuestas de forma impecable y no obstante insuficientes para conseguir la resilencia de Repsol, que pasa por adecuarse a los nuevos entornos de una forma mas ágil y acertada, tal y como exige el mercado del petróleo. Si cuando Cortina compro YPF, se luchaba para que Repsol fuera la décima mayor petrolera del mundo y ahora apenas mantiene el puesto quince, quiere decir que el enfoque de Repsol ha estado lejos de ser acertado y este plan estratégico no hace ver que vaya a cambiar mucho esta situación.

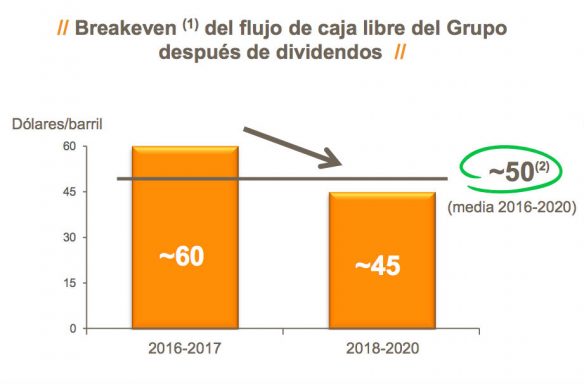

Tener como objetivo bajar el breakeven de los proyectos de exploración y producción de Repsol desde los actuales 60 dólares el barril, a los 40 en 2020 es claramente insuficiente y hace prever que el plan de negocio de Repsol va a estar estancado hasta finales de esta década, por lo menos.

«Repsol necesita un impulso serio en su modelo de negocio con una estrategia clara para tomar posiciones en este entorno de precios del crudo baratos, con compra de proyectos de producción mas competitivos y que ayuden a bajar el breakeven medio de su portafolio, o promover la construcción de buques petroleros y garantizarse un transporte competitivo para la próxima década», señalan las fuentes consultadas.

En busca de la fusión

En cualquier caso, es difícil pensar que Repsol asumirá su rol natural en los mercados internacionales e incremente sus actividades de trading, departamento que por ahora se comporta como un mero gestor de compras, sin un equipo gestor con una visión mas global del mercado que pasa por aliviar la estructura de mando con directivos jóvenes y con un corte mas internacional.

Las fuentes consultadas apuntan que una solución para afrontar buena parte de los retos abiertos por la empresa pasan porque Repsol lidere algún movimiento corporativo, tal y como ha hecho Shell comprando British Gas. ¿Tendrá la empresa española directivos dispuestos a liderar una operación así o preferirán los actuales continuar con su estrategia de enroque? He ahí la cuestión.

Temas:

- Antonio Brufau

- Petróleo

- Repsol