Goldman Sachs prepara la venta de Twitter: Disney, Salesforce y Google son los candidatos

Esta semana podría cerrarse la venta de Twitter, la compañía está trabajando con Goldman Sachs, según ha adelantado Bloomberg. La red del trino tiene varios postores sobre la mesa, aunque son varios los analistas los que defienden que lo mejor que le puede pasar a la red social para sobrevivir sería que Google entrase en el juego. Eso sí, tendrá que verse las caras con Disney, Microsoft o Salesforce, sin descartar sorpresas de última hora como la entrada en escena de Mark Zuckerberg.

¿De qué vive Twitter y por qué empresas como Google o Disney estarían interesadas en comprar la compañía a pesar de las pérdidas? Sencillo, tienen más de 300 millones de usuarios, o sea, el pajarito azul lo que hará será vender datos, nuestros datos, nuestra información. Nada más y nada menos, no olviden que quien tiene la información, tiene el poder. “Twitter es una herramienta de generación de contenidos, de difusión, de opinión, un campo prácticamente virgen donde poder desarrollar otras cosas como la publicidad. Por eso a estas empresas no les importa pagar 16.000 millones de dólares”, explica a OK DIARIO el consultor tecnológico independiente, Chema López.

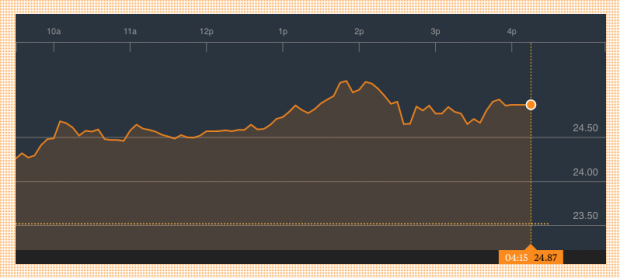

Y es que Twitter, por más que pese a sus directivos, no es rentable. En 2015 perdía algo más de 500 millones de dólares, aún no ha conseguido ser rentable y los expertos auguran un tercer trimestre desastroso. La cotizada avanzaba que sus ventas en estos tres últimos meses de 2016 se moverían en el entorno a los 600 millones de dólares, muy por debajo de las evaluaciones de los expertos que anhelaban en las cifras casi 80 millones de dólares más. Decepción al canto, a pesar del furor con el que Wall Street recibía estos trinos de sirena en 2013 y su recaudación de 1.600 millones de dólares, el pajarito azul ha descalabrado sus acciones desde ese día un 70%. Hoy ha cerrado en el mercado con ganancias y los títulos a casi 25 dólares por acción.

Aun así, los títulos de la red social en Wall Street se han revalorizado un 30% en las últimas tres semanas, “cuando la compra se haga realidad, las acciones subirán mucho más. Es una buena operación para Twitter”, señala Sara Carbonell, analista de CMC Markets. Una buena operación a corto plazo, de la que se a lucrar fundamentalmente el fundador, Evan Williams que tiene un 6% de las acciones, unos títulos que ahora mismo valen 1.023 millones de dólares. Williams fue sustituido por Dorsey, un directivo que supuestamente iba a ser el Mesías, pero ya se sabe que este sector “más que dinero se mueven promesas de ganarlo, cosa que no siempre se cumple”, expone López.

El principal problema de que Twitter no haya sido rentable en todo este tiempo “es que ha sido una empresa mal gestionada, que no ha sabido adaptarse y se ha quedado obsoleta”, concluye Carbonell. Esto sumado a que Twitter no ha conseguido monetizar el negocio ante la falta de anunciantes, “un problema que tienen todas las redes sociales”, según López. Solo pueden poner a la venta el jugo de los miles de datos que tienen, pero en el último trimestre sus usuarios solo han aumentado un 1%. Un número verdaderamente insignificante.

¿Quién encerrará el pájaro azul en su jaula?

Es complicado saber cómo se van a desarrollar los acontecimientos esta semana, pero los analistas tienen sus propias apuestas. Borja Matilla, analista de Hanseatic Brokerhouse cree que la supervivencia de Twitter pasa por “cerrar el acuerdo con Alphabet, creo que un gigante tecnológico como Google sería el más idóneo”. Son tres las compañías que quieren hacerse con el control de Twitter, pero quizá “tampoco descartaría una entrada en escena del gigante Facebook, aunque creo que Google terminará apostando fuerte ante las dificultades que ha tenido siempre para entrar en el mundo de las redes sociales tras varios fracasos”. Una entrada de la compañía de Zuckerberg en el ruedo que Carbonell no ve tan clara porque “son dos redes con estilos diferentes y no sé muy bien cómo se podrían integrar, necesitaría una gran inversión”.

Además, desde CMC Markets apuestan claramente por Salesforce, Carbonell recuerda que la empresa liderada por Marc Benioff está trabajando de lleno para ser el ganador con Bank Of America “porque cree que Twitter es un diamante en bruto, sin duda, Salesforce sería la compañía mejor preparada para exprimir Twitter. Ya estuvo detrás de LinkedIn, pero Microsoft se adelantó”. ¿Con qué ventajas cuenta Disney? Básicamente con influencia humana, “el actual director ejecutivo de Twitter, Jack Dorsey, está en la junta de Disney y puede que decidan aunar esfuerzos. Aunque cada empresa debería dedicarse a lo que sabe hacer”, comentan a OK DIARIO nuestra analista.