El lado oscuro de la política monetaria: distorsión de precios y decisiones equivocadas

La política monetaria de los bancos centrales (tasas de interés bajísimas y QE) ha incrementado el PIB en los últimos años, pero cada vez es menos eficaz para ese propósito y ha generado grandes distorsiones en los precios de mercado. Manipulados al alza en los últimos años por la acción de gobiernos y bancos centrales, los precios confunden y hacer errar a muchos agentes económicos, que toman decisiones de ahorro, gasto e inversión en función de las señales que les dan precisamente esos precios manipulados al alza. Sobre la base de los precios actuales, estimamos los precios futuros y utilizando el cálculo económico (en muchas ocasiones muy elemental), tomamos decisiones.

Cuando los precios están inflados o distorsionados, y nos basamos en ellos para tomar decisiones, corremos el riesgo de equivocarnos. Y tanto más grande será el error, cuanto más intensivo en capital sea lo que queremos hacer. Estos errores son conocidos como mala asignación de activos, pero nunca hay que olvidar que pueden estar inducidos por precios manipulados.

Los bancos centrales, garantes del monopolio del dinero y a las órdenes de los gobiernos de turno, siguen aumentando la oferta monetaria (QE) como medida “más eficaz” para estimular la demanda por la vía de la devaluación la divisa, y lógicamente intentando provocar subidas de precios con desigual resultado. Como decía un ex banquero central hace poco: “El QE funciona bien siempre que seas el único en implementarlo”. Si todos los bancos centrales implementan políticas monetarias expansivas simultáneamente, la efectividad es prácticamente nula.

En mi opinión, solo se consigue ganar tiempo inflando otra burbuja… y así burbuja tras burbuja hasta el juicio final. Y hablo de burbujas en la economía real, no solo en los mercados financieros (en España muchos tenemos memoria de la última burbuja inmobiliaria).

Con este simple ejemplo, podemos entender fácilmente que esa sensación de riqueza o de que las cosas van mejor gracias a la expansión crediticia orquestada por el banco central y ejecutada por el sistema bancario es falaz. Los QE crean más deuda, y no nos hacen más ricos a la mayoría, sino lo contrario.

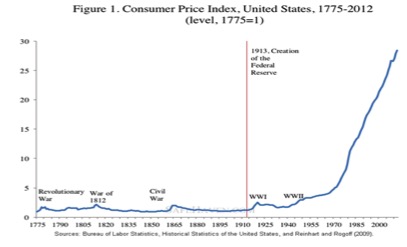

En multitud de ocasiones a lo largo de la Historia hemos comprobado que la manipulación de la divisa (metálica o fiat), no ha sido neutral para los precios ni para la economía real en el largo plazo. Todo lo contrario, han resultado letales, y en multitud de ocasiones han servido para crear y ayudar a la financiación y mantenimiento de los peores conflictos bélicos que han asolado a la Humanidad, consagrándose como el germen de las mayores amenazas a la libertad individual (léase La Historia del Pensamiento Económico de Murray N. Rothbard si quiere profundizar).

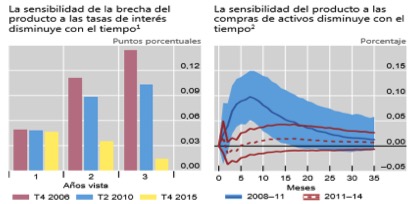

En los últimos 8 años, se ha estimulado muchísimo la demanda mediante las tasas en cero y las compras de activos o QEs, no obstante, la proporción de crecimiento del PIB conseguido mediante el enorme volumen de estímulos monetarios empleados (que no tiene parangón histórico), arroja un resultado decepcionante.

Para los bancos centrales, la implementación de este tipo de política monetaria tan agresiva no es opcional tras lo ocurrido en 2008, ya que su razón de ser es precisamente la de mantener un Sistema Monetario Fiat (sin anclaje con activos reales, frente al Sistema Monetario anterior a 1971 que vinculaba el dólar al oro), con su correspondiente statu quo. Esto lo hacen mediante el monopolio gubernamental de la institución social por excelencia: el dinero.

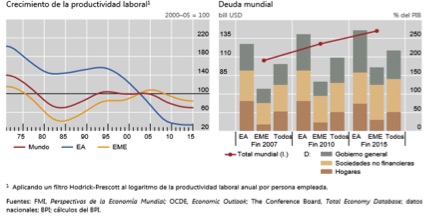

Por este motivo, los bancos centrales no solucionarán el gran problema económico mundial, que no es la demanda sino la oferta. Así lo demuestra el crecimiento de la productividad, que es nulo o negativo, y los niveles de deuda mundial, que superan con creces los del año 2007.

Con una productividad inexistente porque no se han ajustado balances, y con unos niveles de deuda como los actuales gracias al incentivo de las tasas de interés nulas y los QE, son imposibles crecimientos económicos importantes a largo plazo.

Además, las tasas de interés tan bajas y el intervencionismo creciente de los gobiernos en las economías de las últimas décadas (los bancos centrales son uno de sus instrumentos fundamentales para ello, pero no el único), han desincentivado, retrasado, e incluso impedido que las fuerzas dinámicas del mercado libre puedan ajustar aquellos errores de inversión cometidos por los agentes económicos (gobiernos, empresas y familias) en etapa previa de la burbuja, y además han puesto argumentos fáciles y demagógicos a los políticos más intervencionistas, que difunden un mensaje que da por consagrados “derechos” sociales y “estados del bienestar” que peligrosamente tienden hacia el totalitarismo frente a la libertad, y al populismo comunista o socialista frente a la lógica racional.

Si la política monetaria y/o fiscal no permite que ajusten los balances, que quiebren los agentes económicos ineficientes, premiando así las mejores prácticas de los agentes más prudentes, competitivos y eficientes, los riesgos morales se materializan, destruyendo la seguridad jurídica, la justicia y la auténtica libertad, requisitos básicos para que mejoren las perspectivas de crecimiento económico sostenible a largo plazo.

Los riesgos morales del Sistema Monetario actual son:

1. El trasvase continuo de valor del acreedor al deudor mediante devaluación / inflación. Se trasvasa capacidad adquisitiva de los prudentes y previsores hacia los insolventes y excesivamente endeudados.

2. La impunidad de los responsables, que supone un estímulo para las malas prácticas. Los ejemplos más evidentes son el “too big to fail” de los bancos sistémicos y la irresponsabilidad de políticos y burócratas por las consecuencias de sus decisiones erróneas, cuando no de sus corrupciones mafiosas.

3. La socialización de pérdidas. Beneficios que son privados cuando las cosas van bien, a costa de generar pérdidas para la mayoría de los contribuyentes cuando las cosas van mal.

Todo lo anterior explica en gran medida porqué los mercados financieros van de momento por un lado, y sin embargo, la economía real y las perspectivas de crecimiento económico son cada vez peores. Esta es una divergencia muy preocupante para los próximos 4 años.

Sin embargo, lo que más me preocupa, es que la razón fundamental de este tipo de política expansiva sea la de evitar una explosión de deuda impagable (tanto por parte de gobiernos, como por el resto de agentes económicos), en lugar del argumento manido de estimular el crecimiento económico por la vía de la demanda.

El sistema monetario socialista / intervencionista actual, solo puede mantenerse en pie si los tipos de interés reales son negativos. Se fundamenta en la creación de inflación monetaria. Y si no hay inflación, los tipos de interés reales tienen que estar en negativo a la fuerza, incluso poniendo las tasas oficiales en negativo (represión financiera) o todos los bonos que hagan falta en negativo. Si no se consiguen si o si tipos reales negativos, una parte sustancial de la deuda mundial acumulada se puede hacer rápidamente impagable, o bien, nos daríamos cuenta de que no es sostenible el “bienestar del Estado” (mal llamado Estado del bienestar) salvo amenaza de muerte a nuestra libertad.