Perspectivas para las tasas de interés

Las tasas de interés siguen extraordinariamente bajas desde la perspectiva del año 2007. Las rentabilidades de la deuda y los diferenciales de crédito (primas de riesgo), también siguen en mínimos históricos aunque desde finales de agosto han repuntado un poco las rentabilidades de largo plazo.

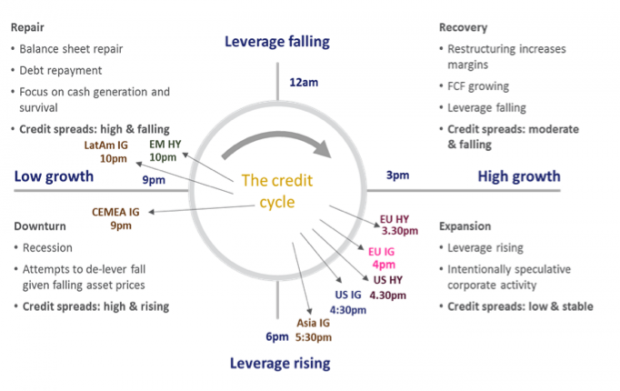

El ciclo está avanzado en el Investment Grade y a largo plazo hay un riesgo muy elevado en el High Yield, especialmente en el Europeo, pero “so far… so good”. Es cierto que el High Yield soporta mejor las etapas iniciales de subidas de tasas, hasta que la economía se recalienta y llega la recesión.

Debemos pararnos más en la cuestión de las tasas de interés porque si hay algo a futuro que es determinante, además de la incertidumbre política, son las tasas de interés. Estamos iniciando una nueva etapa tras una década de tasas cero. Sabemos que la inflación de precios de los activos (especialmente los financieros) y la deflación de rentas ha sido en gran medida originada y sostenida por la acción de los bancos centrales, por eso es tan importante la nueva etapa en la que drenen liquidez subiendo tasas y reduciendo balances.

En mi opinión, los bancos centrales que más pronto comenzaron a inyectar dinero ex novo en la economía son los que tienen un interés mayor en ir subiendo tasas o normalizando la política monetaria ultra laxa que han llevado a cabo. EEUU, Gran Bretaña o Suecia ya están cerca de sus objetivos de inflación y tengo la impresión de que quieren subir tasas para tener más margen de maniobra de cara a la próxima recesión o crisis financiera.

Ante este nuevo reto, con un volumen de deuda acumulado por los agentes económicos en máximos históricos y un número de empresas zombies enorme en las economías, van a enfrentarse en los próximos años y no va a ser nada fácil tener controlada la situación. Si la inflación sube más de lo esperado las tasas subirán más de lo que descuenta el mercado. Si la inflación sigue sin presionar debido a los procesos deflacionistas que hay en la economía globalizada actual (competencia en precios y salarios, comercio electrónico, nuevas tecnologías, nuevo paradigma para los combustibles fósiles, robotización, etc.) los bancos centrales pueden verse obligados a parar la normalización, incluso revertirla, lo que sería tan malo o peor para la economía y los precios como el escenario de un repunte fuerte de la inflación, ya que supondría poner de manifiesto su error y la credibilidad se vería amenazada.

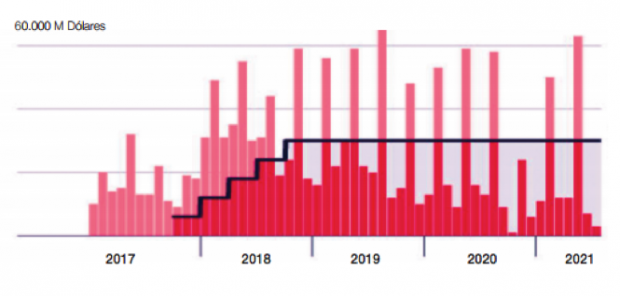

Tampoco se puede descartar que el ritmo que impriman a la normalización esté exento de errores, y este puede ser el tercer factor a tener en cuenta. O demasiado lento en algunos casos favoreciendo las burbujas de precios, o demasiado rápido para que lo digieran los agentes económicos. Véase en el gráfico siguiente por ejemplo el proceso esperado de normalización del balance de la Fed, que se prevé muy gradual.

Veremos si la economía está tan fuerte como para aguantar este proceso en los próximos años. La implementación de la reforma fiscal en EEUU puede empujar el crecimiento aunque no se apruebe el 100% de lo propuesto en el Congreso y en el Senado. Los problemas de deuda y déficit acumulados dificultan su aprobación, salvo que se recortase el gasto en salud. En ese caso, los beneficios del estímulo fiscal de la rebaja de impuestos se haría en gran medida con cargo a las familias y clases medias que tendrán que soportar un mayor gasto sanitario. No podemos analizar aún el impacto sobre la tasa efectiva de impuestos a pagar por las empresas, ni cómo quedarán los incentivos para la repatriación de fondos, que pueden tener un impacto muy importante en la economía norteamericana.

Además de lo dicho anteriormente, no todo tiene que ver con los bancos centrales, también el sistema bancario tendrá mucho que decir, sobre todo si cambian la regulación para hacerla más flexible. Si el proceso de normalización de los bancos centrales se combina con una expansión del crédito por parte del sistema bancario, las economías podrían seguir creciendo.

El riesgo de que los bancos comiencen a expandir sus balances a estas alturas no es desdeñable en el largo plazo porque ya sabemos por la Teoría Austriaca del ciclo como acaban siempre estos procesos, con el recalentamiento de las economías que provoca posteriormente una crisis financiera y recesión económica, pero su impacto a corto y medio plazo podría contrarrestar el efecto de la restricción monetaria llevada a cabo por los bancos centrales en esta etapa.

Lo que no cambiado nada en el último trimestre es que la productividad sigue siendo demasiado baja, los niveles de deuda demasiado elevados (270% del PIB mundial) y el margen de maniobra en política monetaria extraordinariamente estrecho.

El mercado en este último mes ha empezado considerar como escenario más probable la subida de tasas por parte de la Fed, descontando una probabilidad de subida en la reunión de diciembre del 75% frente al 30% de hace un mes.