Hito como región europea: la Comunidad de Madrid coloca 500 millones en bonos verdes

La demanda alcanzada ha sido de 2.400 millones de euros por parte de 89 inversores

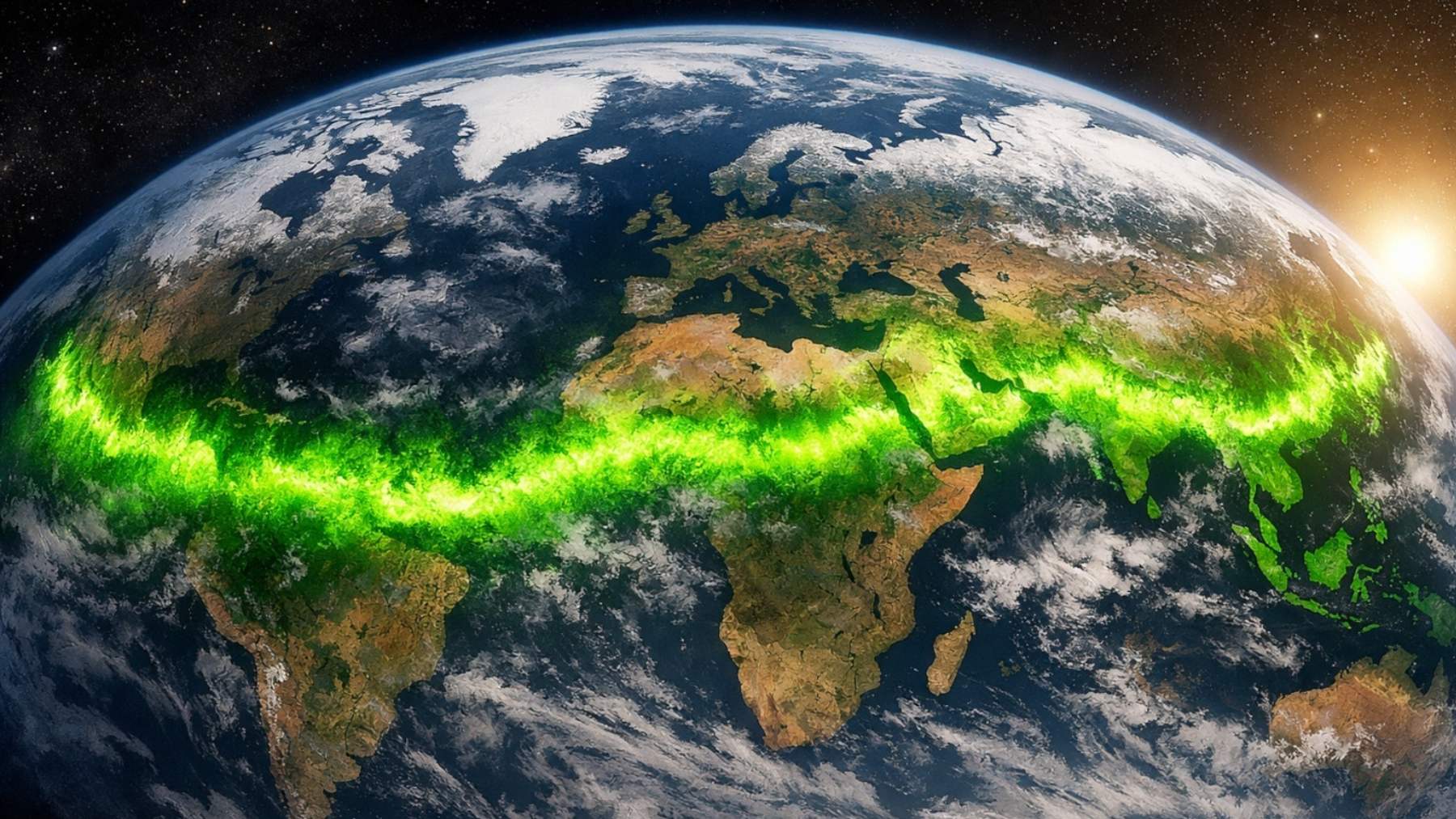

Los bonos verdes son instrumentos financieros diseñados específicamente para financiar proyectos que tienen un impacto ambiental positivo. Estos bonos permiten a los emisores, como gobiernos, empresas e instituciones, recaudar fondos destinados a iniciativas sostenibles, como la energía renovable, la eficiencia energética, la gestión del agua y la conservación de la biodiversidad.

Un instrumento de financiación que ha utilizado la Comunidad de Madrid para colocar 500 millones de euros a cinco años, convirtiéndose así en la primera región de Europa en realizar una operación de este tipo.

La creciente preocupación por el cambio climático y la necesidad de transitar hacia economías más sostenibles han llevado a un aumento en la emisión de estos instrumentos en todo el mundo.

Por qué se emiten bonos verdes

En este contexto, comunidades autónomas españolas como Madrid han comenzado a tener interés bonos verdes como parte de sus estrategias para abordar los desafíos ambientales y promover un desarrollo más sostenible.

La emisión de bonos verdes busca el financiar proyectos que contribuyan a los objetivos de sostenibilidad establecidos en la Agenda 2030 y en los planes nacionales e internacionales para combatir el cambio climático.

Compromiso ambiental y empleo local

Al destinar recursos a iniciativas como la mejora del transporte público, la rehabilitación de edificios para aumentar su eficiencia energética o la promoción de energías renovables, estas comunidades no sólo cumplen con sus compromisos ambientales, sino que también fomentan el desarrollo económico local y la creación de empleo verde.

Además, la emisión de bonos verdes les permite diversificar sus fuentes de financiación y atraer inversiones tanto nacionales como internacionales.

Interés por invertir en sostenibilidad

Otro motivo relevante para la emisión de bonos verdes es el creciente interés de los inversores por las inversiones sostenibles. Los inversores son cada vez más conscientes de la importancia de canalizar su capital hacia proyectos que generen un impacto positivo en el medioambiente y la sociedad.

Al emitir bonos verdes, una comunidad autónoma puede acceder a un nuevo grupo de inversores que priorizan criterios ambientales, sociales y de gobernanza (ESG) en sus decisiones de inversión.

Esto no sólo les permite obtener financiamiento en condiciones favorables, sino que también posiciona a estas regiones como líderes en sostenibilidad y compromiso ambiental, lo que puede mejorar su reputación y atraer más inversiones en el futuro.

Bonos verdes pioneros en Europa

Esta primera emisión pública de Madrid como región de Europa con el Estándar de Bonos Verdes es «pionera y marca un hito en el mercado de finanzas sostenibles del Viejo Continente y consolida el liderazgo de Madrid como emisor de referencia de este tipo de bonos», según la Comunidad de Madrid.

La emisión ha alcanzado una demanda de 2.400 millones de euros por parte de 89 inversores, con un cupón del 2,487%. De esta manera, el diferencial sobre el bono del Tesoro al mismo plazo se ha reducido desde los 12 puntos básicos iniciales hasta los 7, igualando el más estrecho alcanzado por una comunidad autónoma y poniendo de manifiesto la confianza de los inversores en la economía madrileña.

Dónde se han colocado los bonos verdes

Por distribución geográfica, el 68% de los bonos se han colocado entre inversores extranjeros, destacando Bélgica, Países Bajos y Luxemburgo con un 22%, Reino Unido e Irlanda con un 12% y Portugal con un 8%.

Por tipo de inversor, predomina la demanda registrada por los bancos, con un 38% del volumen total, gestoras de fondos, con un 27%, y bancos centrales e instituciones oficiales, también con un 27%. La emisión ha sido dirigida por ING, BBVA, CaixaBank, Crédit Agricole CB, y Banco Santander.

Madrid se ha convertido así en el sexto emisor de este tipo de bonos tras recibir la opinión positiva del verificador noruego DNV. Este nuevo estándar está disponible para su uso en la legislación europea desde diciembre de 2024, y es un marco voluntario que busca garantizar la transparencia en el mercado de bonos verdes en Europa, facilitando el flujo de capitales hacia actividades sostenibles y combatiendo el greenwashing.

Menor ratio de deuda

Con esta emisión de bonos verdes, desde la Comunidad de Madrid se destaca que «es la CCAA sin régimen fiscal especial con menor ratio de deuda de España, con un 12% del PIB, situándose 9,1 puntos por debajo de la media nacional (21,1%)».

«Esta posición fiscal excepcional, muy inferior a la de comunidades de peso como Cataluña (29,7%), proporciona una base sólida para la emisión y refuerza la confianza de los inversores en la capacidad de pago de la región», concluye la región.